税务风险自查已到,财务人员要小心了!近期小编听闻,很多家企业收到税务系统风险提示要求自查,您有没有中招呢?很多财务人员闻“自查”色变,其实不然,税务自查从另一面说也是给予企业自我修正、补税纳税的好机会,面临税务风险自查,财务人员一定要严肃对待,认真处理!

税务风险自查已到,财务人员该怎么办!近期小编听闻,很多家企业收到税务系统风险提示要求自查,您有没有中招呢?很多财务人员闻“自查”色变,其实不然,税务自查从另一面说也是给予企业自我修正、补税纳税的好机会,面临税务风险自查,财务人员一定要严肃对待,认真处理!

中国税务报报道北京税务依托税收大数据优势,积极探索税收风险管理新模式,告别税务专管员“人盯人”管理。2020年1-4月,北京税务运用税收风险管理新模式派发任务1839户,67.96%的纳税人收到风险提示后自行补缴税款1.72亿元。自行补税户数占2/3以上,户均补税近14万元。

透过新闻你看到了什么?一方面说明税务机关充分利用税收大数据做到了风险精准识别,另一方面也说明企业存在的税收风险还很多。目前各地税务机关都积极搭建各类风险指标模型体系,充分利用“金税三期”、增值税发票2.0系统和各种来源的大数据,精准识别税收风险,准确定位,让税收违法行为无处遁形。

在这样的大环境下,如果你收到了税局的风险自查通知,该如何做税务自查工作呢?

1、抓住机会,减少不必要的损失

如果税务局让企业自查,对企业来说真的是一个大好的机会。

如果企业涉嫌虚开增值税发票或者被举报逃税、骗取出口退税等严重税收违法行为,估计税务机关会直接进入税务稽查环节了,或者联合公安部门进行刑事侦察。若是要求企业自查,说明你还有机会,如果自查做得好,进一步检查工作可能不会开展。国家税务总局曾明确发文规定:

“对抽查的企业,鼓励其自查自纠、自我修正,引导依法诚信纳税。对主动、如实补缴税款、缴纳滞纳金,或者配合税务机关查处税收违法行为有立功表现的,依法从轻、减轻税务行政处罚。对税收违法行为轻微,且主动、及时补缴税款、缴纳滞纳金,没有造成危害后果的,依法不予税务行政处罚。”

税收风险已经存在,税收违法行为已经发生,改变税收违法行为的性质不太可能,但充分利用自查的机会主动、如实补缴税款、缴纳滞纳金,争取最最宽大处理才是最优选。如果自查敷衍了事,避重就轻,不仅仅该补的税款和滞纳金不能少缴,还可能会面临更加严厉的税务行政处罚,势必会给企业造成巨大的损失,如果因此被追究刑事责任,更是得不偿失,追悔莫及。

2、请示高层,争取最有效的支持

讲真,企业财务人员就是挣着卖白菜的钱,操着卖白粉的心。财务不是万能的,税收风险的产生并不是财务人员造成的,各种经济业务都可能涉及税收问题,财务人员不可能全程参与,各项经济业务的不规范势必会造成税收风险产生。比如老板把公司的钱无偿借给其他企业或个人,采购人员取得不明来源的发票或不取得发票等等。

税务要求自查,通知肯定第一时间到达财务人员,接到通知你需要及时向企业管理层进行汇报,要求专题研究,各部门配合。若管理层不够重视,要善于沟通,摆事实,讲道理,分析利弊,必须取得管理层支持才行。作为财务的你,一定要主动、强势去主导这件事,因为公司上下只有你才能摆平,越隆重越正式的讨论和解决,对于提高你在公司的形象和地位都会有极大的提升!

实际工作中,税务检查一旦出了问题,很多管理层会像特朗普一样的“甩锅”,“财务和税收的事我真的不懂啊!都是财务的在搞。”那样的话自查工作无法有效开展,会成倍增加财务人员风险。如果高层故意逃税、虚开,估计是不会允许财务人员认真自查的,若财务人员清楚知晓这一层,需要客观判断,趋利避害,明哲保身,事事留证据。千万不能挣着卖白菜的钱,却冒着卖白粉的险。

3、沟通税务,表明积极开展自查的态度

如果被要求自查,积极与税务检查人员沟通是非常必要而且有效的。

(1)可以明确一些税收政策,准确判断避免误解。

政策更新快

现在这税收政策真可谓是日新月异,不要说企业财务人员,就连税务人员也不一定能够全部吃透、吃准,也有可能你给他上课。

地方口径多

有些政策是地方上制定的,所以要按地方税务局的标准来。比如公务通讯补贴免个税的金额标准。

有些政策是全国性的,但是税务条文不是太明确,各地税局在执行上有自己的口径,此种情况真的很多,但税务总局似乎认可各地不同口径的执行,一直不予统一,那么必须得征求当地税务机关的意见才能避免涉税风险。比如:投资性房地产公允价值模式计量,有的省(市、区)允许计提折旧在企业所得税前扣除,有的省(市、区)明确不允许计提折旧在企业所得税前扣除;政府收回土地使用权,地上不动产部分的补偿要不要交增值税,各地税务机关掌握尺度也不尽相同;对于个人经营所得与劳务所得的划分也是各说各话,自行掌握。

所以,在自查过程中遇到不明确的问题,对内要勤请示,对外要勤沟通,把问题来龙去脉搞清楚,避免错上加错。

(2)可以表明态度,争取最轻的税务处理和处罚。

对自查发现的税收违法行为,如果能够积极向税务检查人征求意见建议,会让人觉得这些税收违法行为的发生是由于企业对政策理解有误造成,不存在主观故意的情形。

就拿少计一些特殊的收入来说,如果是因为政策理解有误造成,应当只需要补缴税款、缴纳滞纳金,而如果属于主观故意,那就是偷税,对于偷税即使是可以从轻或减轻也必须进行税务行政处罚的。

(3)可以增进感情,有利于后续检查工作的开展。

当然不是必须通过请客送礼才能增进感情,有了问题找到检查人员坐一起喝喝茶,聊聊天,坦诚相待,互相尊重,即使不会成为朋友但也一定会成为熟人,熟人肯定会比陌生人来得好一些。不可否认的是,中国还是人情社会,熟人还是相对好办事的。

4、深入自查,查深查透存在的税收违法、违规问题

为什么要查深查透?前面说了自查是个机会,在得到高层认可,税务检查人员指导的前提下,存在的问题不藏着不掖着,可以避免不必要的风险。那么就有必要进行全税种、全环节的风险扫描、问题梳理。

以下这些点是经常出问题的,财务在自查过程中要着重关注(但不限于)如下重点内容:

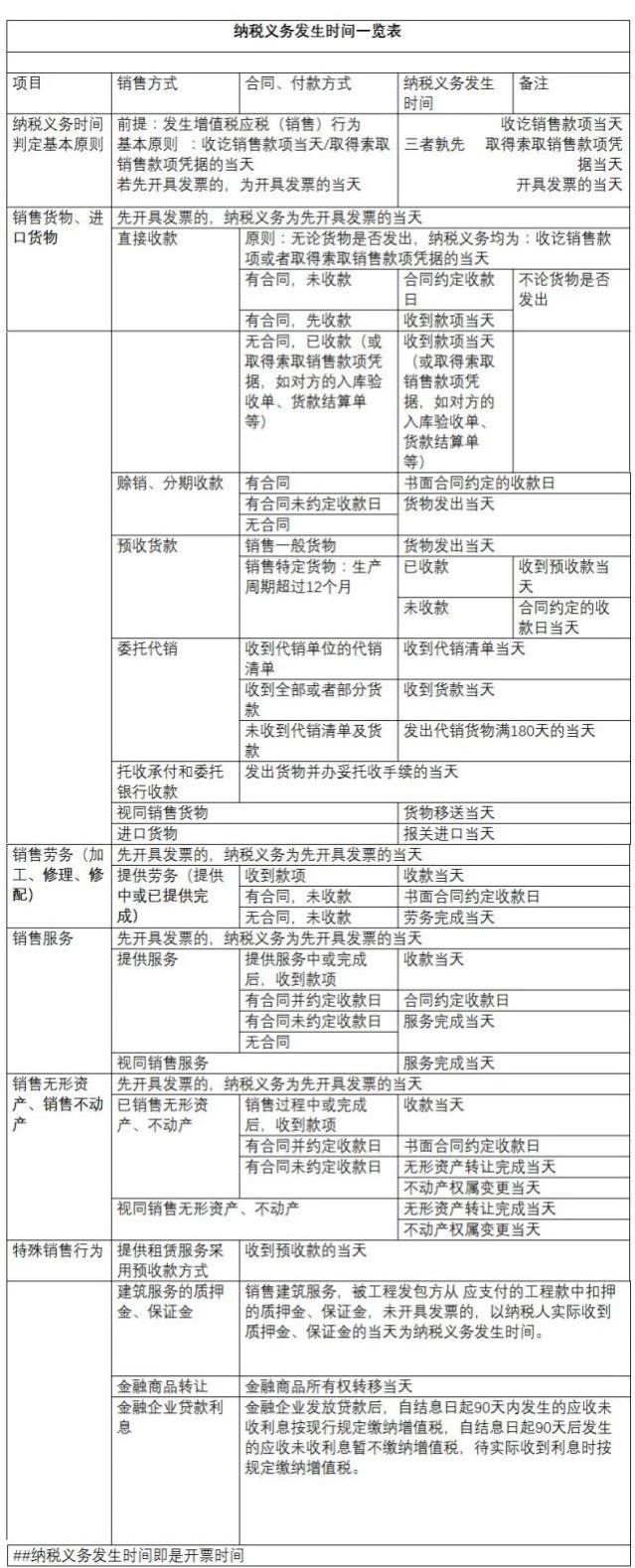

(一)纳税义务发生时间

对于这个时间,企业财务普遍只有一种观念:开票才交税。税法上的纳税时间规定远比这个要复杂!

各个税种都对纳税义务发生时间进行了详细的规定,有的是权责发生制,有的是收付实现制,有合同约定时间,有交付使用时间,有行为发生时,有进行相关登记时。不一而足,错综复杂,稍不注意就会出现问题。

例如纳税人出租房产采取预收款方式的,增值税纳税义务发生时间为收到预收款的当天;但在企业所得税上,出租人可对已确认的收入,在租赁期内分期均匀计入相关年度收入;而房产税是在交付出租房产次月起开始从租计征。

因此准确把握纳税义务发生时间并不容易,要加强财税知识学习,判断不准确的及时与税务检查人员沟通。现将增值税、企业所得税常用的纳税义务发生时间汇总见下表:

......

有关“税务风险自查已到,财务人员该怎么办”的内容整理就暂时到这里啦,篇幅有限,更多内容无法一一展开赘述,如果您想要获取更多内容和资料可以咨询我们的在线答疑老师,或者直接添加文章下方老师微信,领取会计资料哦!无论是税务自查,还是企业纳税,我们会计人员在处理会计税务工作的时候,还是要多学习一些税务知识,政策在不断变化,企业发展也日新月异,想要做好会计,必须要不断学习并跟上时代的步伐,虽然过程可能会比较辛苦,但未来可期,愿我们都有一个美好未来!