今天主要为大家介绍“取得被赠予的房屋需要交哪些税”内容,房屋税收一直是企业或者个人较为头疼的问题,取得房屋的方式不同,税收的缴纳方式也不同,今天就来跟大家聊聊房屋税收的问题,有兴趣的朋友,可以来一起看下文哦!

今天主要为大家介绍“取得被赠予的房屋需要交哪些税”内容,房屋税收一直是企业或者个人较为头疼的问题,取得房屋的方式不同,税收的缴纳方式也不同,今天就来跟大家聊聊房屋税收的问题,有兴趣的朋友,可以来一起看下文哦!

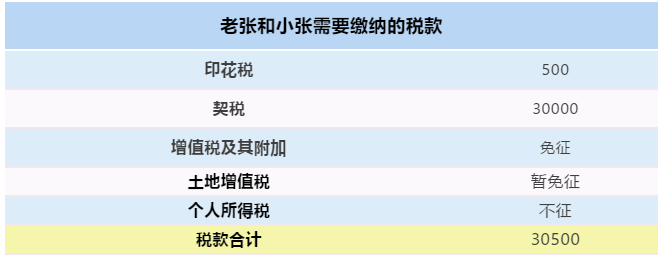

老张将一套普通住宅按100万元赠与孙子小张,已知该套住宅为110平方米,赠与合同价格不低于征收机关核定的最低计税价格,假设在过户过程中未发生除过户税费外的其他费用,那么老张和小张需要缴纳多少税费呢?

捐赠人老张和受赠人小张为直系亲属关系,不征个人所得税,暂免征土地增值税,免征增值税及其附加税。小张需要缴纳契税和印花税,老张需缴纳印花税。

【小张需缴纳税费】契税=1000000×3%=30000元印花税(产权转移)=1000000×0.05%×50%=250元

【老张需缴纳税费】印花税(产权转移)=1000000×0.05%×50%=250元

1、增 值 税

应 税 规 定:单位或者个人向其他单位或者个人无偿转让无形资产或者不动产,但用于公益事业或者以社会公众为对象的除外,视同销售服务、无形资产或者不动产。将购买不足2年的住房无偿转让的,按照5%的征收率全额缴纳增值税。上述政策适用于北京市、上海市、广州市和深圳市之外的地区。增值税附加税:城市维护建设费 7%(市区),5%(县镇),1%(乡),教育费附加 3%,地方教育费附加 2%。

计 税 依 据:取得的全部价款和价外费用。无价格的由征收机关按顺序核定。

免 税 规 定:1.个人将购买2年以上(含2年)的住房无偿转让的,免征增值税。2.无偿赠与配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹;无偿赠与对其承担直接抚养或者赡养义务的抚养人或者赡养人,免征增值税。

优 惠 政 策:增值税小规模纳税人减按50%征收资源税、城市维护建设税、房产税、城镇土地使用税、印花税、耕地占用税和教育费附加、地方教育附加。

政策依据:1.《财政部 国家税务总局 关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)2.《纳税人转让不动产增值税征收管理暂行办法》(国家税务总局公告2016年第14号 )

2、土 地 增 值 税

免 税 规 定:

单位或者个人向其他单位或者个人无偿转让无形资产或者不动产,除用于公益事业或者以社会公众为对象的外,视同销售服务、无形资产或者不动产对个人销售住房暂免征收土地增值税。 政策依据:1.《财政部 国家税务总局 关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)2.《关于调整房地产交易环节税收政策的通知》财税〔2008〕137号

3、个 人 所 得 税

应 税 规 定:房屋产权所有人将房屋产权无偿赠与他人的,受赠人因无偿受赠房屋取得的受赠所得,按照“偶然所得”项目计算缴纳个人所得税,税率为20%。

计 税 依 据:房地产赠与合同上标明的赠与房屋价值减除赠与过程中受赠人支付的相关税费后的余额。赠与合同标明的房屋价值明显低于市场价格或房地产赠与合同未标明赠与房屋价值的,税务机关可依据受赠房屋的市场评估价格或采取其他合理方式确定受赠人的应纳税所得额。

不 征 税 规 定:以下情形的房屋产权无偿赠与,对当事双方不征收个人所得税:(一)房屋产权所有人将房屋产权无偿赠与配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹;(二)房屋产权所有人将房屋产权无偿赠与对其承担直接抚养或者赡养义务的抚养人或者赡养人;

政策依据:1.《财政部 国家税务总局关于个人无偿受赠房屋有关个人所得税问题的通知》(财税〔2009〕78号)2.《财政部、国家税务总局关于加强房地产交易个人无偿赠与不动产税收管理有关问题的通知》(国税发〔2006〕144号)3.《财政部、税务总局关于个人取得有关收入适用个人所得税应税所得项目的公告》(财政部、税务总局公告2019年第74号)

4、契 税

应 税 规 定:对于个人无偿赠与不动产行为,应对受赠人全额征收契税。自2019年3月1日起,将安徽省契税适用税率统一下调至3%。

计 税 依 据:房屋赠与,由征收机关参照土地使用权出售、房屋买卖的市场价格核定。计征契税的成交价格不含增值税。

政策依据:1.《安徽省财政厅 国家税务总局安徽省税务局关于调整契税适用税率的通知》(财税法〔2019〕120号)2.《国家税务总局关于加强房地产交易个人无偿赠与不动产税收管理有关问题的通知》(国税发〔2006〕144号)

5、印 花 税

应 税 规 定:房屋赠与应按产权转移缴纳印花税,税率为万分之五。同一凭证,由两方或者两方以上当事人签订并各执一份的,应当由各方就所执的一份各自全额贴花。计 税 依 据:征收机关参照房屋买卖的市场价格核定。

优 惠 政 策:增值税小规模纳税人减按50%征收资源税、城市维护建设税、房产税、城镇土地使用税、印花税、耕地占用税和教育费附加、地方教育附加。

政策依据:1.《中华人民共和国印花税暂行条例》(国务院令第11号 )2.《安徽省财政厅 国家税务总局安徽省税务局关于我省小规模纳税人减按50%征收地方税及附加的通知》(财税法〔2019〕119号)

6、提示:

1.受赠人转让受赠房屋时,以其转让受赠房屋的收入减除原捐赠人取得该房屋的实际购置成本以及赠与和转让过程中受赠人支付的相关税费后的余额,为受赠人的应纳税所得额,按20%的税率缴纳个人所得税。受赠人转让受赠房屋价格明显偏低且无正当理由的,税务机关可以依据该房屋的市场评估价格或其他合理方式确定的价格核定其转让收入。

2.在计征个人受赠不动产个人所得税时,不得核定征收,必须严格按照税法规定据实征收。

政策依据:《国家税务总局关于加强房地产交易个人无偿赠与不动产税收管理有关问题的通知》(国税发〔2006〕144号)

以上就是“取得被赠予的房屋需要交哪些税”的分享内容了,不知道上文内容有没有带给您一些帮助和启发呢?若是您还有疑问或者其他财会问题,可以点击文章上方咨询会计教练的在线答疑老师;若是您想要学习更多财会知识,可以在文章下方扫码,免费领取海量会计学习资料和试听课程,我们在这里等您哦!

上一篇:个人继承房屋需要交哪些税

下一篇:超市会计人员怎么纳税

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】