本文主要为大家整理介绍“贷款损失准备的税会处理及申报表填写(案例解析)”,关于贷款损失准备的税会处理及申报表填写填写问题,小编在下文做了具体的整理与介绍,有兴趣的朋友可以跟小编一起阅读下文,多做学习和了解!

本文主要为大家整理介绍“贷款损失准备的税会处理及申报表填写(案例解析)”,关于贷款损失准备的税会处理及申报表填写填写问题,小编在下文做了具体的整理与介绍,有兴趣的朋友可以跟小编一起阅读下文,多做学习和了解!

例:甲银行2017年末已在税前扣除的贷款损失准备余额为3500万元,2018年发生贷款损失3700万元,年末贷款余额为300000万元。

解析:

根据《企业会计准则应用指南附录》(会计科目和主要账务处理—1303 贷款)

资产负债表日,确定贷款发生减值的:

借:资产减值损失 32000000

贷:贷款损失准备 32000000

对于确实无法收回的贷款,按管理权限报经批准后作为呆账予以转销:

借:贷款损失准备 37000000

贷:贷款(已减值) 37000000

如有已确认并转销的贷款以后又收回的,按原转销的已减值贷款余额:

借:贷款(已减值)

贷:贷款损失准备

按实际收到的金额:

借:吸收存款/存放中央银行款项等科目

贷:贷款(已减值)

资产减值损失

根据《财政部 税务总局关于金融企业贷款损失准备金企业所得税税前扣除有关政策的公告》(财政部 税务总局公告2019年第86号)规定,金融企业准予当年税前扣除的贷款损失准备金计算公式如下:

准予当年税前扣除的贷款损失准备金=本年末准予提取贷款损失准备金的贷款资产余额×1%-截至上年末已在税前扣除的贷款损失准备金的余额

金融企业按上述公式计算的数额如为负数,应当相应调增当年应纳税所得额。

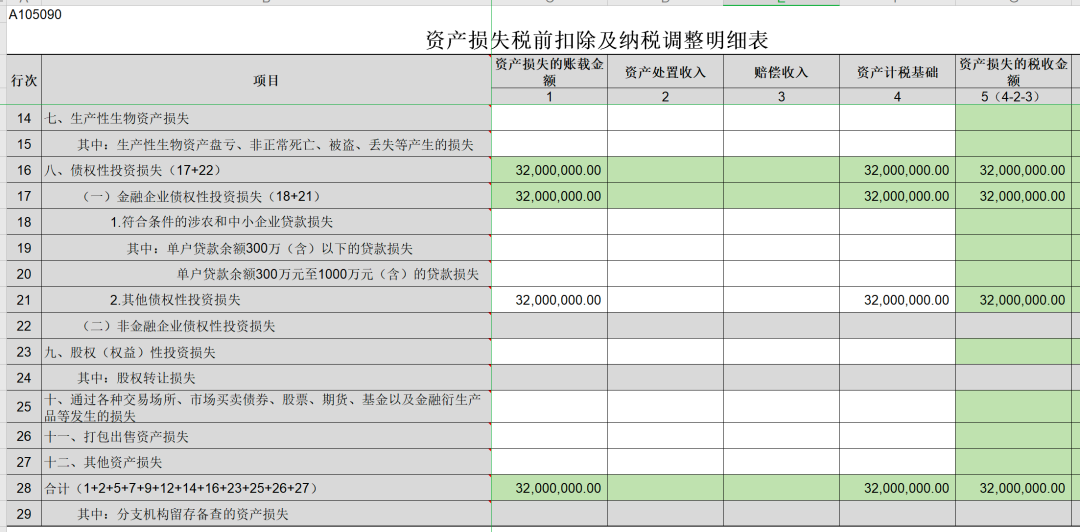

因此甲银行可以税前扣除的准备金支出金额为3000-3500=-500万元,应调增应纳税所得额500万元。根据《中华人民共和国企业所得税法实施条例》第三十二 第第一项规定,企业所得税法第八条所称损失,是指企业在生产经营活动中发生的固定资产和存货的盘亏、毁损、报废损失,转让财产损失,呆账损失,坏账损失,自然灾害等不可抗力因素造成的损失以及其他损失,该案例实际发生损失3700万,应调减应纳税所得额3700万元。

本例合计应调减应纳税所得额3200万元。

也可以这样理解:先把当年发生的贷款损失3700万元冲减上年末的准备金余额3500万元,因为准备金余额被全部冲完了,所以余额为零,这时候按照公式准予当年税前扣除的贷款损失准备金=本年末准予提取贷款损失准备金的贷款资产余额×1%-截至上年末已在税前扣除的贷款损失准备金的余额计算=300000*1%-0=3000万元,要调减应纳税所得额3000万元,同时将贷款损失3700万冲减上年已在税前扣除的贷款损失准备金的余额3500万后余200万元,计入损失。

以上就是“贷款损失准备的税会处理及申报表填写(案例解析)”的分享内容啦,因为篇幅有限,就暂时为您整理到这里啦,有兴趣学习了解更多,或者有其他会计问题的朋友,可以点击文章上方,有专业的答疑老师为您答疑解惑,并且可以找老师免费领取会计学习资料和试听课程,更多内容尽在会计教练,我们在这里等您哦!

下一篇:出纳是否可以做银行余额调节表

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】