房产税,是很多小伙伴在工作中,都会遇到难题的。作为企业的会计人员,怎么做才能把纳税工作处理好呢?房产税的征税范围都了解吗?对应的应纳税额的计算都会准确掌握吗?有关房产税的计税依据以及账务处理,都是需要小伙伴们在工作中进行熟练掌握的,这样才能保证把房产税的申报工作处理好。接下来仔细阅读2020房产税纳税申报最新资讯汇总吧。

房产税,是很多小伙伴在工作中,都会遇到难题的。作为企业的会计人员,怎么做才能把纳税工作处理好呢?房产税的征税范围都了解吗?对应的应纳税额的计算都会准确掌握吗?有关房产税的计税依据以及账务处理,都是需要小伙伴们在工作中进行熟练掌握的,这样才能保证把房产税的申报工作处理好。接下来仔细阅读2020房产税纳税申报最新资讯汇总吧。

在我国城市、县城、建制镇和工矿区(不包括农村)内拥有房屋产权的单位和个人,具体包括产权所有人、承典人、房产代管人或者使用人。

1.产权属于国家所有的,其经营管理的单位为纳税人。

2.产权属于集体和个人的,集体单位和个人为纳税人。

3.产权出典的,“承典人”为纳税人。

4.产权所有人、承典人均不在房产所在地的,房产代管人或者使用人为纳税人。

5.产权未确定以及租典纠纷未解决的,房产代管人或者使用人为纳税人。

6.纳税单位和个人“无租使用”房产管理部门、免税单位及纳税单位的房产,由使用人代为缴纳房产税。

提醒:房屋出租原则上“出租人”为纳税人,但在无租使用的情况下,承租人实际受益,因此由承租人代为缴纳。

1.房产税的征税范围为城市、县城、建制镇和工矿区的房屋,“不包括农村”。

2.独立于房屋之外的建筑物,如围墙、烟囱、水塔、菜窖、室外游泳池等不属于房产税的征税范围。

3.房地产开发企业建造的商品房,在出售前,不征收房产税,但对出售前房地产开发企业已使用或出租、出借的商品房应按规定征收房产税。

1.关于房产原值

(1)房产原值,是指纳税人按照会计制度规定,在账簿固定资产科目中记载的房屋原价(不减除折旧)。

(2)凡以房屋为载体,不可随意移动的附属设备和配套设施,如给排水、采暖、消防、中央空调、电气及智能化楼宇设备等,无论在会计核算中是否单独记账与核算,都应计入房产原值,计征房产税。

(3)纳税人对原有房屋进行改建、扩建的,要相应增加房屋的原值。

房产税的优惠政策

以下免征

(1)国家机关、人民团体、军队“自用”的房产;

(2)由国家财政部门拨付事业经费的单位所有的“本身业务范围”内使用的房产;

(3)宗教寺庙、公园、名胜古迹“自用”的房产;

(4)个人所有“非营业用”的房产;

(5)租金偏低的公房出租;

(6)公共租赁住房;

(7)高校学生公寓;

(8)非营利性医疗机构自用的房产;

(9)老年服务机构自用房产;

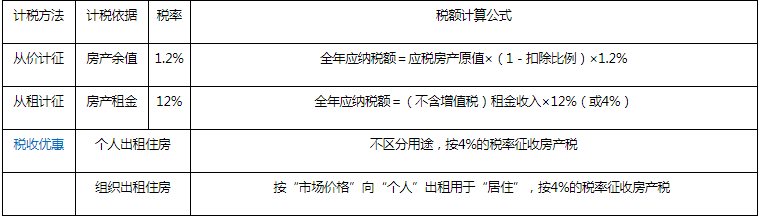

房产税的计算有以下从价计征和从租计征两种方式:

1.从价计征

从价计征是按房产的原值一次性减除一定的比率后(10%到30%,具体由地方规定)的余值计征,对应的房产税税率为1.2%,其计算公式如下:

应纳税额=应税房产原值×(1-扣除比例)×1.2%

2.从租计征

从租计征是按房产的租金收入计征,房屋租金是房产所有人出租房产使用权所得的报酬,(不含增值税)对应的房产税税率为12%(或4%),其计算公式如下:

应纳税额=租金收入×12%(或4%)

1.企业按照税法规定计算应交房产税的账务处理:

借:税金及附加

贷:应交税费——应交房产税

2.企业缴纳当期应交房产税的账务处理:

借:应交税费——应交房产税

贷:银行存款

房产税的详细情况,看过后,有基本的了解吗?有关2020房产税纳税申报最新资讯汇总的整理,今天就到此结束了,更多会计问题有疑问的,可以咨询在线客服老师哦,我们老师会耐心为大家讲解的。想要处理好房产税,可以参加专项的纳税培训课程来提升能力哦,感兴趣的小伙伴,咨询右方在线客服免费来试学吧。

上一篇:定期定额纳税申报表填写的注意事项

下一篇:最新房产税的应纳税额的计算公式

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】