2021税务师考试时间离我们越来越近了,有些在税法知识点薄弱的小伙伴们会有所担心,越是这个时候就越应该沉下心来,安心复习,当然如果在这个时候知道什么是重难点,那么相信一定会事半功倍的,接下来小编就来和大家分享一下2021税务师《税法一》第二章增值税重难点汇总~都是满满的最新干货!快来学习吧!

2021税务师考试时间离我们越来越近了,有些在税法知识点薄弱的小伙伴们会有所担心,越是这个时候就越应该沉下心来,安心复习,当然如果在这个时候知道什么是重难点,那么相信一定会事半功倍的,接下来小编就来和大家分享一下2021税务师《税法一》第二章增值税重难点汇总~都是满满的最新干货!快来学习吧!

考点1 增值税的概念

是以单位和个人生产经营过程中取得的增值额为课税对象征收的一种税。

考点2 增值税的类型

①生产型增值税

②收入型增值税

③消费型增值税

考点3 增值税的计税方法

①直接计算法

②间接计算法

考点5 扣缴义务人

中华人民共和国境外(以下简称境外)的单位或个人在境内提供应税劳务,在境内未设有经营机构的,其应纳税款以境内代理人为扣缴义务人;在境内没有代理人的,以购买者为扣缴义务人。

境外单位或个人在境内销售服务、无形资产或者不动产,在境内未设有经营机构的,以购买方为增值税扣缴义务人。财政部和国家税务总局另有规定的除外。

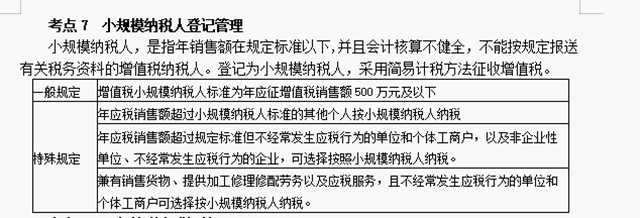

考点6 增值税纳税人的分类及依据

1.增值税纳税人分为一般纳税人和小规模纳税人。

2.分类的基本依据是纳税人的会计核算是否健全以及年应税销售额。

考点8 一般纳税人登记管理

增值税纳税人年应税销售额超过财政部、国家税务总局规定的小规模纳税人标准的, 应当向主管税务机关办理一般纳税人登记。

1.年应税销售额,是指纳税人在连续不超过12个月或4个季度的经营期内累计应征增值税销售额,包括纳税申报销售额、稽查查补销售额、纳税评估调整销售额。

销售服务、无形资产或者不动产(以下简称应税行为)有扣除项目的纳税人,其应税行为年应税销售额按未扣除之前的销售额计算。纳税人偶然发生的销售无形资产、转让不动产的销售额,不计入应税行为年应税销售额。

2.经营期,是指在纳税人存续期内的连续经营期间,含未取得销售收入的月份或季度。

纳税申报销售额,是指纳税人自行申报的全部应征增值税销售额,其中包括免税销售

额和税务机关代开发票销售额。稽査査补销售额和纳税评估调整销售额计入查补税款申报当月(或当季)的销售额,不计入税款所属期销售额。

考点10 境内销售的界定

1.境内销售服务、无形资产或不动产

①服务(租赁不动产除外)或者无形资产(自然资源使用权除外)的销售方或者购买方在境内;

②所销售或者租赁的不动产在境内;

③所销售自然资源使用权的自然资源在境内;

④财政部和国家税务总局规定的其他情形。

2.不属于在境内销售服务或无形资产

①境外单位或者个人向境内单位或者个人销售完全在境外发生的服务。

②境外单位或者个人向境内单位或者个人销售完全在境外使用的无形资产。

③境外单位或者个人向境内单位或者个人出租完全在境外使用的有形动产。

④财政部和国家税务总局规定的其他情形。

3.境内和个人作为工程分包方,为施工地点在境外的工程项目提供建筑服务,从境内工程总承包方取得的分包款收入,视同从境外取得收入。

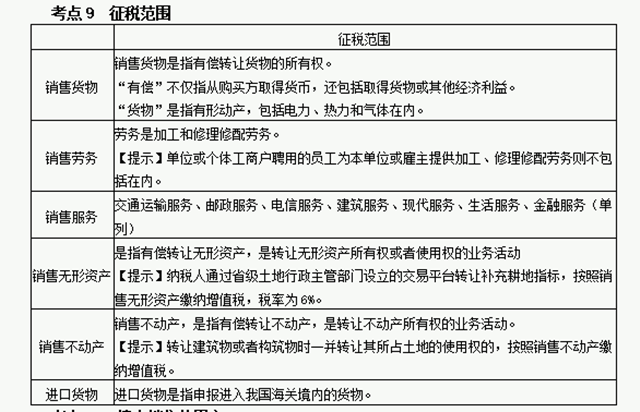

考点11 视同销售的征税规定

1.视同销售货物

(1)将货物交付其他单位或者个人代销。

(2)销售代销货物。

(3)设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送其他机构用于销售(①向购货方开具发票;②向购货方收取货款),但相关机构设在同一县(市)的除外。

(4)将自产、委托加工的货物用于集体福利或个人消费。

(5)将自产、委托加工或购进的货物作为投资,提供给其他单位或个体工商户。

(6)将自产、委托加工或购进的货物分配给股东或投资者。

(7)将自产、委托加工或购进的货物无偿赠送给其他单位或者个人。

2.视同销售服务、无形资产或者不动产

(1)单位或者个体工商户向其他单位或者个人无偿提供服务,但用于公益事业或者以社会公众为对象的除外。

(2)单位或者个人向其他单位或者个人无偿转让无形资产或者不动产,但用于公益事业或者以社会公众为对象的除外。

考点12 对混合销售和兼营行为的征税规定

1.混合销售

一项销售行为如果既涉及货物又涉及服务,为混合销售。从事货物的生产、批发或者零售的单位和个体工商户的混合销售行为,按照销售货物缴纳增值税;其他单位和个体工商户的混合销售行为,按照销售服务缴纳增值税。

2.兼营行为

兼营行为,是指纳税人的经营范围既包括销售货物和加工修理修配劳务,又包括销售服务、无形资产或者不动产。

(1)应当分别核算适用不同税率或者征收率的销售额,未分别核算销售额的,从高适用税率或征收率。

(2)纳税人兼营免税、减税项目的,应当分别核算免税、减税项目的销售额;未分别核算的,不得减税、免税。

后续知识点正在更新中!

小编对于上述问题的阐述就到这里结束了,小伙伴们要好好去阅读这些重要的知识点,如果想要了解更多内容,可以点击下方链接,限时免费观看税务师汇总课程哟。最后希望大家都能安心备考,考出一个好的成绩!

戳!税务师汇总课程限免听

速点!税务师汇总整理内部历年真题资料限免领

相关阅读:

税务师各个科目考试时间

2021年税务师考试题型和题量