会计人员在进行汇算清缴的时候会发现因为种种原因会出现亏损的情况,不论是出于什么原因出现亏损就要想办法进行弥补,今天小编为大家分享的就是企业所得税汇算清缴亏损怎样弥补?感兴趣的小伙伴就和小编一起去下文了解一下详细内容吧,如果还有什么不了解的话可以在线咨询我们的答疑老师。

会计人员在进行汇算清缴的时候会发现因为种种原因会出现亏损的情况,不论是出于什么原因出现亏损就要想办法进行弥补,今天小编为大家分享的就是企业所得税汇算清缴亏损怎样弥补?感兴趣的小伙伴就和小编一起去下文了解一下详细内容吧,如果还有什么不了解的话可以在线咨询我们的答疑老师。

某公司2013年度成立,2018年8月取得高新技术企业证书。假设2013年度亏损400万元,2014年度亏损100万元,2015年度亏损100万元,2016年度所得为0,2017年度所得150万元,2018年度所得100万元,2019年度所得200万元。该公司2019年度汇算清缴时应如何计算和填报亏损弥补事项?

1.确定可弥补亏损年度

按照《财政部 税务总局关于延长高新技术企业和科技型中小企业亏损结转年限的通知》(财税〔2018〕76号)相关规定,2013年度的亏损现可弥补年度为2014年至2023年,2014年度的亏损现可弥补年度为2015年至2024年,2015年度的亏损现可弥补年度为2016年至2025年。

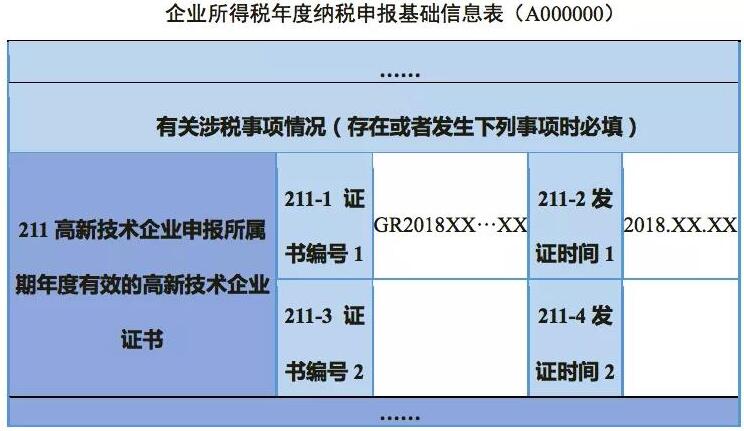

2.填写《企业所得税年度纳税申报基础信息表》(A000000表)211栏次

3.填写《企业所得税弥补亏损明细表》(A106000表)

列2“当年境内所得额”:亏损以“-”号填列

列6“弥补亏损企业类型”:100(一般企业)、200(符合条件的高新技术企业)、300(符合条件的科技型中小企业)

列8“当年待弥补的亏损额”:填报在用本年度(申报所属年度)所得额弥补亏损前,当年度尚未被弥补的亏损额。

本案例中,

第5行次=-400万(2013年度亏损)+150万(2017年度弥补亏损)+100万(2018年度弥补亏损)=-150万

第6行次=-100万(2014年度亏损)

第7行次=-100万(2015年度亏损)

列9“使用境内所得弥补”:因第2列第11行次本年度(申报所属期年度)的“当年境内所得额”=200万元>0,该列填报各年度被本年度境内所得依次弥补的亏损额,以正数表示;第11行次填报该列第1行至第10行的合计金额。

本案例中,

第5行次=列8绝对值=150万元

第6行次=列2第11行次200万元-第5行次150万元=50万元

第11行次=第5行次150万元+第6行次50万元=200万元

列11“当年可结转以后年度弥补的亏损额”:第2至第10行次=第8列的绝对值-第9列-第10列,第11行次=第8列的绝对值,第12行次=第1行次至第11行次的合计金额。

本案例中,

第5行次=第8列的绝对值150万元-第9列150万元-第10列0万元=0万元

第6行次=第8列的绝对值100万元-第9列50万元-第10列0万元=50万元

第7行次=第8列的绝对值100万元-第9列0万元-第10列0万元=100万元

第12行次=第1行次至第11行次的合计金额=0+0+0+0+0+50+100+0+0+0+0=150万元

推荐文章:

上一篇:所得税汇算清缴可以自己做吗

下一篇:所得税汇算清缴亏损弥补怎么填

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】