增值税加计抵减的相关规定和进项税加计抵扣的计算方法,是各位会计都比较关注的账务处理工作内容了。但是很多小伙伴由于缺乏经验,不知道怎么进行处理增值税进项税额加计抵减的账务问题,今天小编整理了增值税进项税额加计抵减财税处理实例解析,希望可以帮助大家理解和掌握相关处理方法。

增值税加计抵减的相关规定和进项税加计抵扣的计算方法,是各位会计都比较关注的账务处理工作内容了。但是很多小伙伴由于缺乏经验,不知道怎么进行处理增值税进项税额加计抵减的账务问题,今天小编整理了增值税进项税额加计抵减财税处理实例解析,希望可以帮助大家理解和掌握相关处理方法。

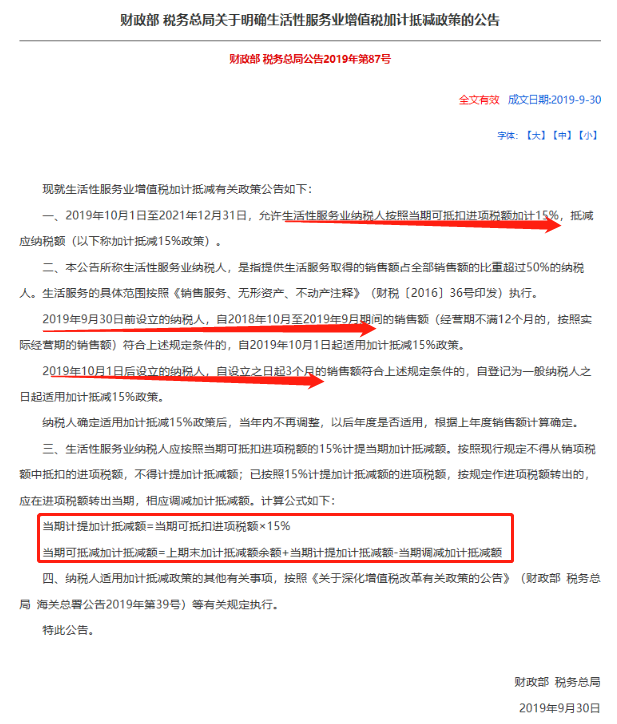

增值税进项税额加计抵减15%政策原文:《财政部 税务总局关于明确生活性服务业增值税加计抵减政策的公告》 财政部 税务总局公告2019年第87号:

一、2019年10月1日至2021年12月31日,允许生活性服务业纳税人按照当期可抵扣进项税额加计15%,抵减应纳税额(以下称加计抵减15%政策)。

拓展阅读:《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》 财税海2019年第39号

是否适用进项税加计抵减政策—销售额计算

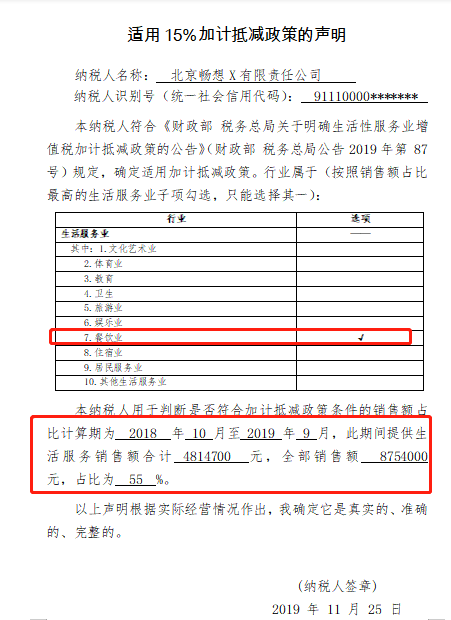

北京畅想X有限责任公司是一般纳税人,成立于2017年8月,2018年10月至2019年9月期间的全部销售额为875.4万元,其中:

商品销售收入393.93万元,销售额占比为45%;

餐饮服务收入262.62万元,销售额占比为30%;

住宿服务收入218.85万元,销售额占比为25%。

承上例,北京畅想X有限责任公司适用加计抵减政策,在2019年11月享受15%加计抵减政策声明。

2019年10月取得一般计税项目销项税额40万元,进项税额50万,当期未做加计抵减15%声明,未计算加计抵减,期末留底进项税额10万元;

2019年11月,一般计税项目销项税额为140万元,进项税额100万元;

2019年11月购进机械设备进项税额50万元,已抵扣60%,剩余40%在11月认证抵扣;

简易计税项目销售额50万元(不含税价),征收率3%;本期无进项税额转出,无其他涉税事项。

北京畅想X有限责任公司2019年11月申报增值税时,应如何计算缴纳增值税呢?

进项税加计抵扣解析

一般计税项目:

1、本期应纳税额=140-100-10-(50×40%)=10万元

2、上期进项税额补记加计抵减=50×15%=7.5万元

2、当期可抵减加计抵减额=100*15%+(50×40%×15%)=18万元

3、抵减后的应纳税额=10-7.5-2.5=0万元

4、加计抵减期末余额=18-2.5=15.5万元

简易计税项目:

应纳税额=50×3%=1.5万

应纳税额合计:一般计税项目应纳税额+简易计税项目应纳税额=0+1.5=1.5万

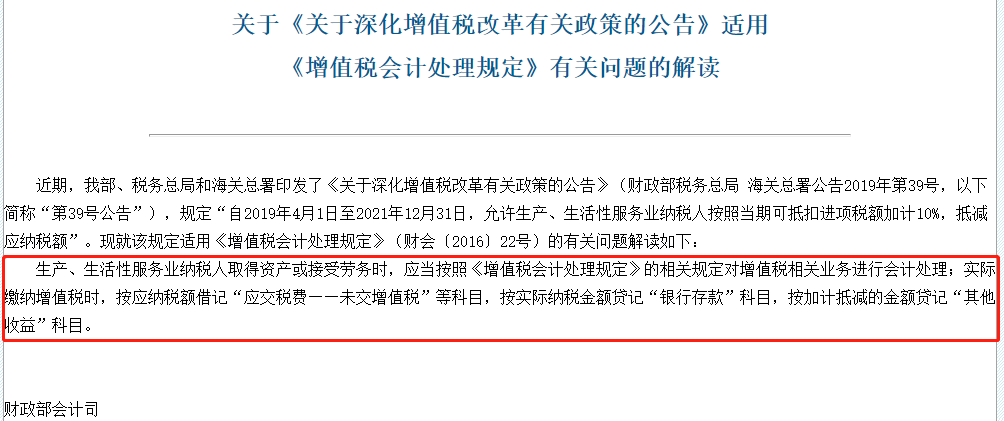

进项税加计抵减-财务处理

借:应交增值税-未交增值税 115000

贷:银行存款15000

其他收益 100000

“其它收益”是新会计准则中修订新增的一个损益类科目,核算的是与企业日常活动相关、但不宜确认收入或冲减成本费用的政府补助。

借方核算减少额,贷方核算增加额,期末应将本科目余额转入“本年利润”科目,结转后应无余额。

列报:

1、在利润表中的“营业利润”项目之上单独列报“其他收益”项目,该项收益属于企业的营业利润。

2、在现金流量表中,因其他收益而产生的现金流量属于“与经营活动有关的现金流量”。

进项税加计抵减-报表填列

《增值税纳税申报表附列资料(四)》(单位:元):

期初余额“0”,加计抵减本期发生额=75000+150000+3000=255000元,本期可抵减额为100000元,本期加计抵减额余额为255000-100000=155000元。

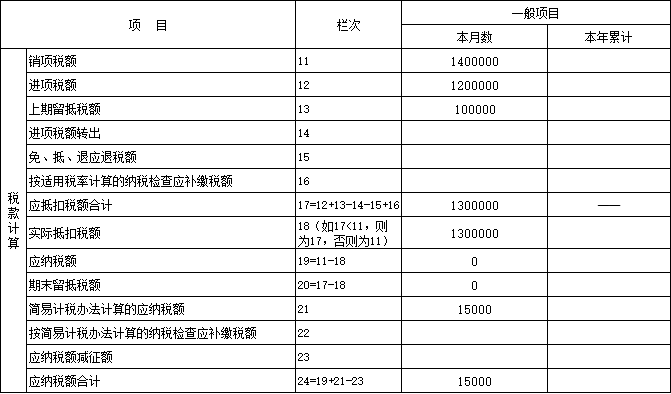

《增值税纳税申报表(一般纳税人适用)》填列(单位:元):

销项税额1400000元,进项税额=1000000+200000=1200000元,上期留抵税额100000元;

应纳税额=11-18-附表四“本期实际抵减额”=1400000-1300000-100000=0,简易计算办法计算的应纳税额=15000元,本期应纳税额为15000元。

关于增值税进项税额加计抵减财税处理实例解析,看过后还存在疑问的,可以咨询文章上方的答疑老师哦。今天小编整理的会计实操做账知识,希望对大家做账有帮助。需要学习更多会计实操做账的处理方法的,关注右上方微信公众号免费领取吧!

下一篇:总分公司之间的存货调拨的会计处理

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】