本文为大家介绍一下会计常用的税务筹划方案,在我国大力推进“减税降费”的大背景之下,企业其实可以通过“税务筹划”方式,降低税费,为企业获取更多的盈利。那么小编认为,企业可以从以下几个方面,来进行税务筹划,让我们一起来看一下吧!

本文为大家介绍一下会计常用的税务筹划方案,在我国大力推进“减税降费”的大背景之下,企业其实可以通过“税务筹划”方式,降低税费,为企业获取更多的盈利。那么小编认为,企业可以从以下几个方面,来进行税务筹划,让我们一起来看一下吧!获取更多财务税务学习资料,请点击在线客服,如有疑问将会有专业会计名师为您一对一解答!

利用优惠政策筹划法,是指纳税人凭借国家税法规定的优惠政策进行税务筹划的方法。

税收优惠政策是指税法对某些纳税人和征税对象给予鼓励和照顾的一种特殊规定。国家为了扶持某些特定产业、行业、地 区、企业和产品的发展,或者对某些有实际困难的纳税人给予照顾,在税法中做出某些特殊规定,比如,免除其应缴的全部或部分税款,或者按照其缴纳税款的一定比例给予返还等,从而减轻其税收负担。

比如,调整纳税人构成,从而进行税务筹划。

按照我国税法规定,凡不属于某税种的纳税人,就不需缴纳该项税收。因此,企业理财进行税务筹划之前,首先要考虑能否避开成为某税种纳税人,从而从根本上解决减轻税收负担问题。

如在1994年开始实施的增值税和营业税暂行条例的规定下,企业宁愿选择作为营业税的纳税人而非增值税的纳税人,宁愿选择作为增值税一般纳税人而非增值税小规模纳税人。因为,营业税的总体税负比增值税总体税负轻,增值税一般纳税人的总体税负较增值税小规模纳税人的总体税负轻。当然,这不是绝对的,在实践中,要做全面综合的考虑,进行利弊分析。

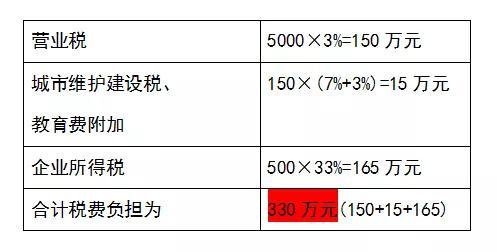

再比如,某某建筑公司共有职工200人,其中自主择业军队转业干部12人,管理人员8人,其余为建筑工人。在一年中,该公司实现建筑业收入5000万元,企业所得税应纳税所得额为500万元。

根据相关规定,该公司本年中应负担的相关税费为:

税收筹划后:

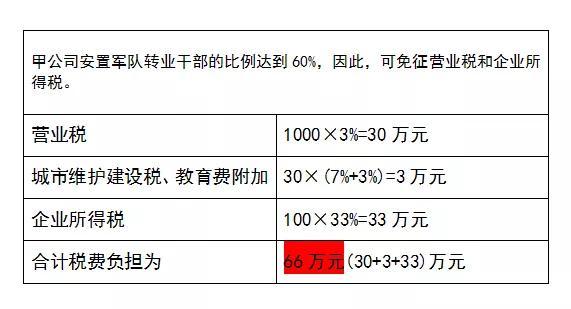

此建筑公司的股东可投资新办甲公司和乙公司,然后将管理人员和军队转业干部转移至甲公司,将其余180名建筑工人转移至乙公司。甲公司可专门从事建筑业总包业务,然后将施工劳务分包给乙公司,施工技术、施工材料由甲公司负责提供。

仍然以本年度数据测算,假设甲公司取得建筑业总包收入5000万元,其中分包给乙公司1000万元(施工劳务部分),甲公司应纳税所得额为400万元,乙公司应纳税所得额为100万元。按此方案实施后的税收负担为:

对比发现,负担减少264万元(330-66)万元。(案例仅供参考)

利用延期税收筹划,是指在合法、合理的情况下,使纳税人延期缴纳税收而节税的税务筹划方法。纳税人延期缴纳本期税收并不能减少纳税人纳税绝对总额,但相当于得到一笔无息贷款,可以增加纳税人本期的现金流量,使纳税人在本期有更多的资金扩大流动资本,用于资本投资;由于货币的时间价值,即今天多投入的资金可以产生收益,使将来可以获得更多的税后所得,相对节减税收。

以上内容就是会计常用的税务筹划方案,具体内容小编就为大家介绍到这了,如果您看完本文还有什么疑问,或工作、学习上有什么问题,欢迎您咨询在线客服,我们将会有专业的名师为你解答!还可以获取会计实操、税务实务、会计职称等学习资料!

上一篇:企业开展税收筹划的步骤是什么

下一篇:采购对象纳税筹划的案例分析

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】