增值税纳税人有小规模纳税人和一般纳税人之分,因此在纳税申报环节所适用的计税方式也是存在有很大区别的。不仅如此,相信从事会计工作的小伙伴都知道小规模纳税人适用的征收率有3%和5%。但是有些新手会计在学习报税的过程中问,同是小规模纳税人为什么缴税不一样?详细原因看看下文吧。

增值税纳税人有小规模纳税人和一般纳税人之分,因此在纳税申报环节所适用的计税方式也是存在有很大区别的。不仅如此,相信从事会计工作的小伙伴都知道小规模纳税人适用的征收率有3%和5%。但是有些新手会计在学习报税的过程中问,同是小规模纳税人为什么缴税不一样?详细原因看看下文吧。

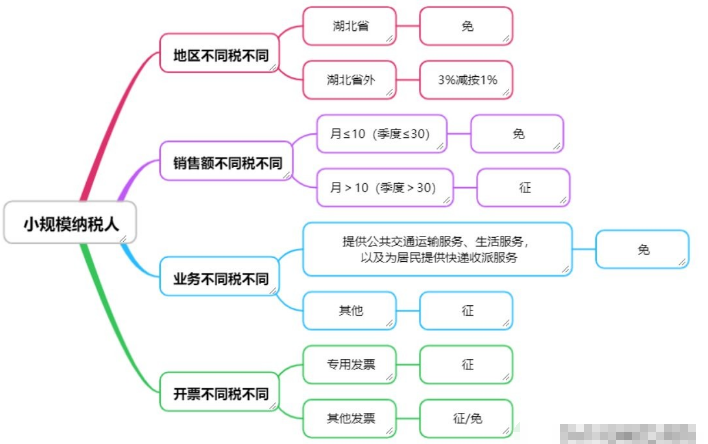

一、地区不同税不同

自2020年3月1日至12月31日,对湖北省增值税小规模纳税人,适用3%征收率的应税销售收入,免征增值税;适用3%预征率的预缴增值税项目,暂停预缴增值税。除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

此时,同样是月销售额为100万的小规模纳税人,湖北省内的小规模纳税人是可以免征增值税的,而其他地区的小规模纳税人则需要按适用征收率来交税。但是只适用3%征收率的业务,如果是5%征收率的,不适用此政策。

二、销售额不同税不同

自2019年1月1日至2021年12月31日,小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(按季纳税季度销售额未超过30万元)的,免征增值税。若合计月销售额超过10万元,但扣除本期发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。适用增值税差额征税政策的小规模纳税人,以差额后的销售额确定是否可以享受上述免税政策。

此时,同样是按季度申报的小规模纳税人,季度销售额不超过30万元的,可以享受免税,而销售额超过30万元(无销售不动产行为),则需要缴纳增值税。

三、业务不同税不同

对纳税人提供公共交通运输服务、生活服务,以及为居民提供必需生活物资快递收派服务取得的收入,免征增值税。具体范围按照《营业税改征增值税试点有关事项的规定》(财税〔2016〕36号)相关规定执行。执行期限自2020年1月1日起,截止日期视疫情情况另行公告。

此时,同样是月销售额为100万的小规模纳税人,如果是提供餐饮服务的纳税人,可以在此期间享受免税,而如果是销售机器设备的纳税人(不考虑其他因素),则需要按适用征收率交税。

四、开票不同税不同

享受免征增值税优惠的,不能开具专用发票,只能开具普通发票。《增值税暂行条例实施细则》《营业税改征增值税试点实施办法》规定,纳税人发生应税行为适用免税、减税规定的,可以按照规定放弃免税、减税,缴纳增值税。放弃免税、减税后,可以按适用税率或者征收率开具专用发票。

因此,上述分析我们都建立在一个假设上,即:所有免征增值税业务均未开具增值税专用发票,如果开具了增值税专用发票,就需要按照票面上的适用征收率来缴纳税款。

小规模纳税人缴税的情况,都有大致了解了吧。上述有关同是小规模纳税人为什么缴税不一样的全部内容了,到这里就分享完了,不理解的地方可以咨询在线答疑老师吧。需要全面学习小规模纳税人做账报税精讲课程视频的,扫描右上方二维码联系老师免费来试听学习吧。

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】