上期留抵税额抵减欠税的进项税额转出如何做?为了便于大家理解,小编今天将结合案例,为大家详细介绍分享上期留抵税额抵减欠税的进项税额转出的财会内容,感兴趣的朋友,快来一起学习了解吧!

上期留抵税额抵减欠税的进项税额转出如何做?为了便于大家理解,小编今天将结合案例,为大家详细介绍分享上期留抵税额抵减欠税的进项税额转出的财会内容,感兴趣的朋友,快来一起学习了解吧!

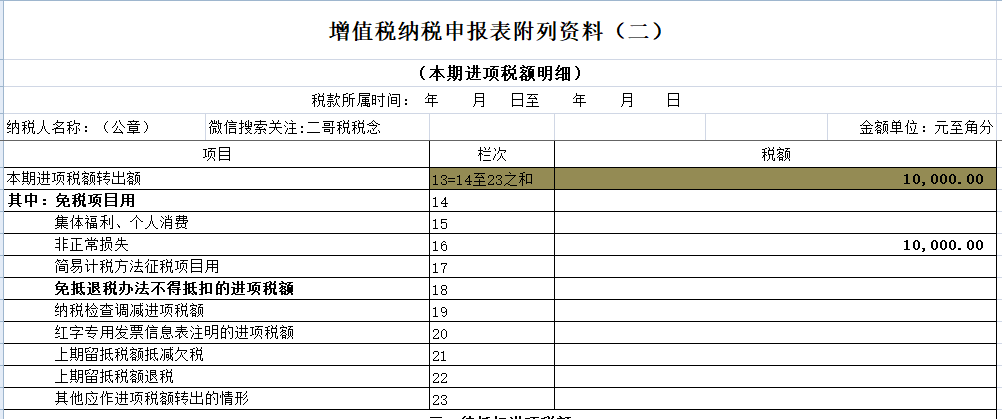

第21栏“上期留抵税额抵减欠税”:填写本期经税务机关同意,使用上期留抵税额抵减欠税的数额。

案例:

一家商贸公司,做简单的进销业务,毛利率比较低,靠的是走量,出库对外开发票结算,进项是直接从工厂取得。

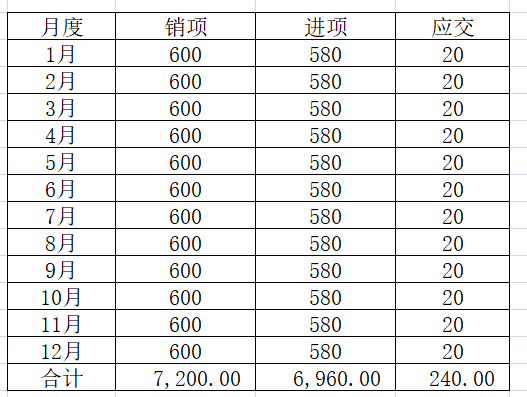

由于毛利不高,公司的增值税税负也不高,每个月缴纳的增值税也比较平稳,公司每个月都会积极的测算当月进销情况,积极跟进进货和出货情况,做好开票申报和进项发票的取得,每个月的增值税税金支出大概就在20万左右浮动,具体如下图。

每个月的增值税分录

期末:

借:应交税费-应交增值税(转出未交增值税)20

贷:应交税费-未交增值税 20

次月实际缴纳

借:应交税费-未交增值税 20

贷:银行存款 20

因为每个月及时取得专票,增值税基本控制的和公司实际月度收入增减趋势一致,增值税对资金的占用也控制的非常好,做到了对资金的最小程度占用。

有一个月,公司税务专员休假旅游,工作就交接给了公司的出纳帮忙处理,工作当然各个地方细节都交代了,但是由于本身单位出纳对发票认证这个事情没有深刻的认知,加上月底较忙,就把认证发票的这个事情忘记了。

由于当时还没有实行勾选,没有在月底结束之前扫描认证的发票就没法放到当月抵扣,这下就出现一个严重的后果,企业要交一大笔税金。

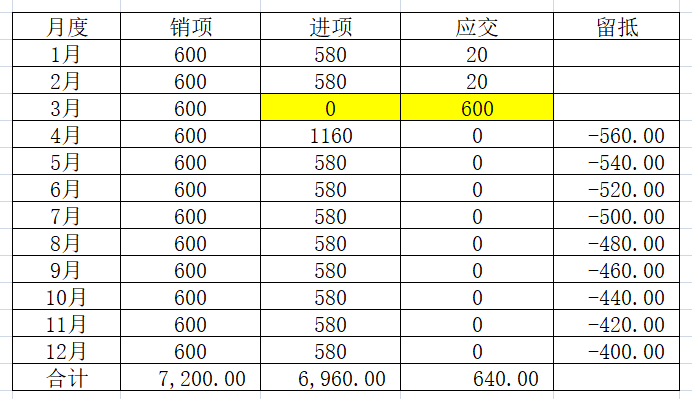

如下图,3月份忘记认证,导致3月进项税为0,一申报直接要缴纳600万税金,而正常情况下公司全年只需要缴纳240万,对于一个以走量生存的商贸公司,这个600万的税金是垫不起的,直接可以导致资金链断裂。

与此同时,公司后期一直留抵,到年底还能留抵400万,大量流动资金因为增值税原因被占用。

如果增值税是按年计算,那么公司的这种情况就不复存在的,全年销项合计减去进项即可,但是我们都知道一般纳税人增值税基本是按月计算申报。

每个月算当月的进销项,销项大交税 ,进项大留以后月份继续抵,所有正常情况下就只有先交税,后面产生大量留抵。

那么能不能用后面的留抵来抵前面产生的增值税呢?

如果可以,那问题同样也就解决了。

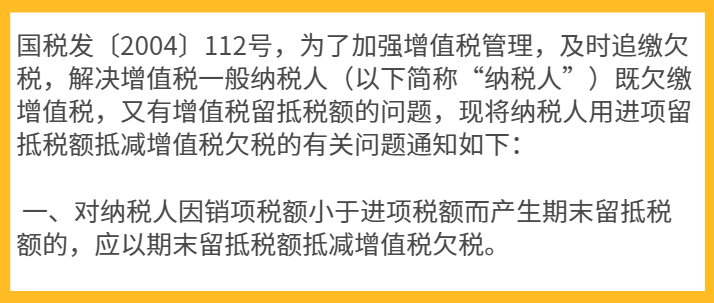

其实也是有这个政策的,但是一般情况下这个政策税务局不会轻易给纳税人用。

那就是留抵抵减欠税的一个政策。

终于,该商贸公司也通过和税务局的沟通取得了税务局的理解,通过这个政策解决了难题。

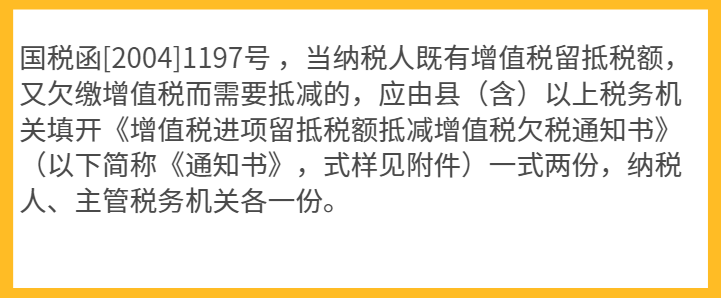

具体操作就是税务局出了了一个《增值税进项留抵抵减增值税欠税通知书》,企业在次月申报时候进行了抵减。

这里公司4月底累计欠税600万,期末进项留抵560万,根据税务局出具的通知书,抵减欠税560万

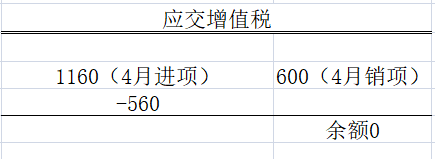

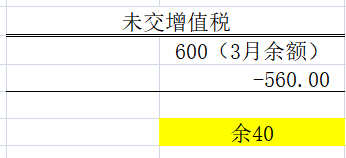

而在账面上,增值税相关科目就是这样体现的。

3月形成欠税

借:应交税费-应交增值税(转出未交增值税)600

贷:应交税费-未交增值税 600

4月抵减按文件分录如下

借:应交税费-应交增值税(进项税额)-560

贷:应交税费-未交增值税 -560

处理完后的应交增值税科目

未交增值税科目

其实抵减分录这块小编觉得用进项税转出更好,直接红字进项税科目会让申报表进项税和会计科目发生形成差额,而且本身抵减这块在实际申报时候也是通过进项税转出栏目来实现的。

上期留抵税额抵减欠税的进项税额转出的具体方法,小编已经在上文与大家做了具体的整理与分享,对此有疑惑的朋友,可以仔细阅读上文学习理解哦!若是大家想要深入学习了解关于进项税额转出的有关财会知识,可以在文章下方或者上方,扫码或者咨询,联系我们的客服,进行更深入的学习哦!

下一篇:固定资产汽车折旧完了怎么做账

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】