旅客运输服务进项税额抵扣申报表如何填写?增值税一般纳税人运输服务税率是9%,根据税率计算出进项税,取得的增值税专用发票可抵扣的税额就是上面的金额。更多内容快来和小编一起阅读下文吧!

旅客运输服务进项税额抵扣申报表如何填写?增值税一般纳税人运输服务税率是9%,根据税率计算出进项税,取得的增值税专用发票可抵扣的税额就是上面的金额。更多内容快来和小编一起阅读下文吧!

案例:

某企业为增值税一般纳税人,2019年4月购进按规定允许抵扣的国内旅客运输服务。取得1份增值税专用发票,金额20000元,税额1800元;取得1份增值税电子普通发票,金额8000元,税额720元;取得1张注明旅客身份信息的航空运输电子客票行程单,票价2200元,民航发展基金50元,燃油附加费120元;取得5张注明旅客身份信息的铁路车票,票面金额合计2180元;取得15张注明旅客身份信息的公路、水路等其他客票,票面金额合计5150元。

分析:

根据39号公告第六条规定,纳税人购进国内旅客运输服务,其进项税额允许从销项税额中抵扣。

取得增值税专用发票的,可抵扣的进项税额为发票上注明的税额,即1800元;

取得增值税电子普通发票的,可抵扣进项税额为发票上注明的税额,即720元;

取得注明旅客身份信息的航空运输电子客票行程单的,按照下列公式计算进项税额:

航空旅客运输进项税额=(票价+燃油附加费)÷(1+9%)×9%=(2200+120)÷(1+9%)×9%=191.56(元)

需要注意,民航发展基金不作为计算进项税额的基数。取得注明旅客身份信息的铁路车票的,按照下列公式计算进项税额:

铁路旅客运输进项税额=票面金额÷(1+9%)×9%=2180÷(1+9%)×9%=180(元)

取得注明旅客身份信息的公路、水路等其他客票的,按照下列公式计算进项税额:

公路、水路等其他旅客运输进项税额=票面金额÷(1+3%)×3%=5150÷(1+3%)×3%=150(元)

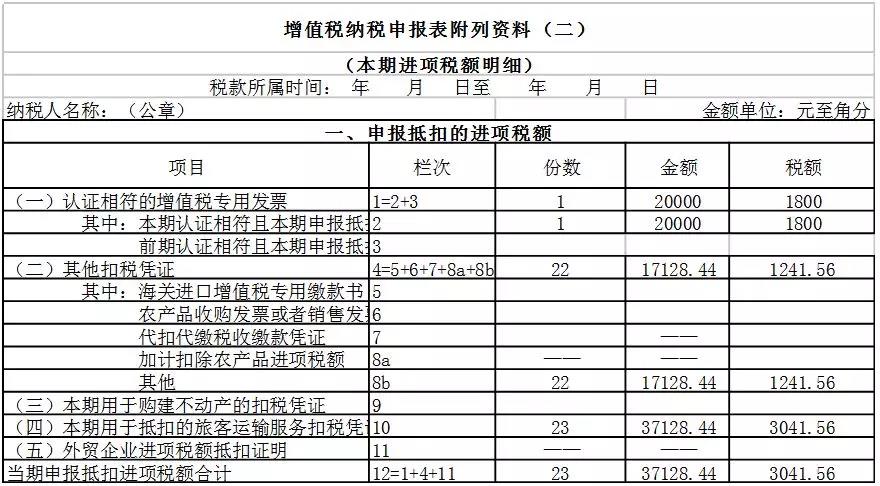

1.《附列资料(二)》第2行“其中:本期认证相符且本期申报抵扣”:

本行“份数”列=1(份)本行“金额”列=20000(元)

本行“税额”列=1800(元)

《附列资料(二)》第8b行“其他”:本行“份数”列=22(份)

本行“金额”列=8000+(2200+120)÷(1+9%)+2180÷(1+9%)+5150÷(1+3%)=17128.44(元)

本行“税额”列=720+191.56+180+150=1241.56(元),本行填写企业取得的除增值税专用发票以外的其他扣税凭证允许抵扣的进项税额。

《附列资料(二)》第10行“(四)本期用于抵扣的旅客运输服务扣税凭证”:

本行“份数”列=23(份)

本行“金额”列=20000+17128.44=37128.44

本行“税额”列=1800+1241.56=3041.56(元),

本行填写企业本月允许抵扣的所有国内旅客运输服务进项税额。

该企业2019年4月(税款所属期)《附列资料(二)》填报如下所示:

以上就是“旅客运输服务进项税额抵扣申报表如何填写”的分享内容啦,希望以上内容可以个大家带来一些帮助和启发。更多财会内容,尽在会计教练,想要学习和了解更多知识内容,快来会计教练找我们吧!文章下方微信扫码,可以免费领取会计学习资料和试听课程哦!

上一篇:一般纳税人餐饮发票可以抵扣吗

下一篇:一般纳税人餐饮费用可以抵扣多少

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】