在企业的销售环节,是经常会发生佣金的,这种销售方法也是很多销售型企业常会采用的。但是,关于佣金的支出,财务是怎么进行会计核算和税务处理的呢?有关佣金支出的财税处理有疑问的,借此机会来看企业佣金支出的账务处理及税前扣除标准吧。

在企业的销售环节,是经常会发生佣金的,这种销售方法也是很多销售型企业常会采用的。但是,关于佣金的支出,财务是怎么进行会计核算和税务处理的呢?有关佣金支出的财税处理有疑问的,借此机会来看企业佣金支出的账务处理及税前扣除标准吧。

佣金一般是指企业在销售业务发生时支付给中间人的报酬,中间人必须是有权从事中介服务的单位或个人,

佣金符合三个条件:

1、有合法真实凭证;

2、支付的对象必须是独立的有权从事中介服务的纳税人或个人;

3、支付给个人的佣金,除另有规定者外不得超过服务金额的5%,可以计入销售费用。

1、限额扣除:

保险企业发生与其经营活动有关的手续费及佣金支出,不超过当年全部保费收入扣除退保金等后余额的18%(含本数)的部分,在计算应纳税所得额时准予扣除;超过部分,允许结转以后年度扣除。

对于非保险企业发生的手续费及佣金支出,按与具有合法经营资格中介服务机构或个人(不含交易双方及其雇员、代理人和代表人等)所签订服务协议或合同确认收入金额的5%计算限额以内的部分,准予扣除;超过部分,不得扣除。

2、据实扣除

1、给非本单位员工的个人发放佣金,可以按“劳务报酬”列支发放佣金,代扣代缴个人所得税。

某房屋中介公司与张先生达成合作协议,张先生介绍客户到中介公司买房、租房,可获取2%-5%不等的佣金,2019年11月取得佣金收入20000元,房屋中介公司代扣代缴个税。

劳务报酬应纳税所得额=每次收入-800=20000-800=12000元

预扣预缴个人所得税=12000×20%=2400元

张先生税后收入20000-2400=17600元

借:管理费用-佣金 20000

贷:银行存款 17600

其他应付款-代扣代缴个人所得税 2400

①要求对方提供佣金发票入账,或者以对方名义到税务机关代开佣金发票,企业承担开票时税款,在汇算清缴时可依据发票在所得税税前扣除。

②对方无法提供佣金发票,而支付了佣金,可以凭对方的收款收据做账,但是该笔佣金不能税前扣除,汇算清缴时,需要作纳税调整事项处理,调增应纳税所得额。

③个人代开劳务报酬发票,无需预交个税,可备注“个人所得税由支付人依法预缴”。

拓展阅读:好消息!9省份税务局明确!劳务报酬代开发票不征个税

【小贴士】:房地产等企业给本单位员工(签订劳动合同,形成雇佣关系)发放佣金,一般是计入工资项目发放,计算缴纳个人所得税,工资表等工资发放明细,作为所得税税前扣除凭证,佣金支出全额扣除。汇算清缴时,佣金作为工资薪金的一部分在《A105050 职工薪酬支出及纳税调整明细表》申报表中列支。

1、除委托个人代理外,企业以现金等非转账方式支付的手续费及佣金不得在税前扣除。

2、企业为发行权益性证券支付给有关证券承销机构的手续费及佣金不得在税前扣除。

佣金支出注意事项:

1、企业不得将手续费及佣金支出计入回扣、业务提成、返利、进场费等费用。

2、企业已计入固定资产、无形资产等相关资产的手续费及佣金支出,应当通过折旧、摊销等方式分期扣除,不得在发生当期直接扣除。

3、企业支付的手续费及佣金不得直接冲减服务协议或合同金额,并如实入账。

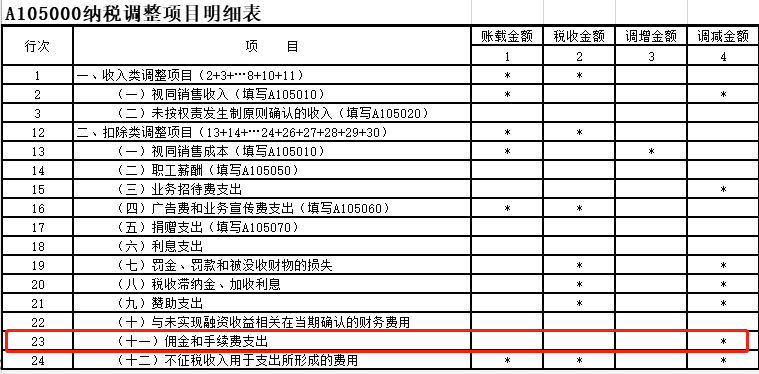

【报表填列】A105000 《纳税调整项目明细表》

“佣金和手续费支出”第1列“账载金额”填报纳税人会计核算计入当期损益的佣金和手续费金额。第2列“税收金额”填报按照税收规定允许税前扣除的佣金和手续费支出金额。第3列“调增金额”填报第1-2列金额。

《关于保险企业手续费及佣金支出税前扣除政策的公告》(财政部税务总局公告2019年第72号

现就保险企业发生的手续费及佣金支出企业所得税税前扣除政策公告如下:

一、保险企业发生与其经营活动有关的手续费及佣金支出,不超过当年全部保费收入扣除退保金等后余额的18%(含本数)的部分,在计算应纳税所得额时准予扣除;超过部分,允许结转以后年度扣除。

二、保险企业发生的手续费及佣金支出税前扣除的其他事项继续按照《财政部 国家税务总局关于企业手续费及佣金支出税前扣除政策的通知》(财税〔2009〕29号)中第二条至第五条相关规定处理。保险企业应建立健全手续费及佣金的相关管理制度,并加强手续费及佣金结转扣除的台账管理。

三、本公告自2019年1月1日起执行。《财政部 国家税务总局关于企业手续费及佣金支出税前扣除政策的通知》(财税〔2009〕29号)第一条中关于保险企业手续费及佣金税前扣除的政策和第六条同时废止。保险企业2018年度汇算清缴按照本公告规定执行。

《关于企业手续费及佣金支出税前扣除政策的通知》财税[2009]29号:

为规范企业所得税税前扣除,现将企业发生的手续费及佣金支出税前扣除政策问题通知如下:

一、企业发生与生产经营有关的手续费及佣金支出,不超过以下规定计算限额以内的部分,准予扣除;超过部分,不得扣除。

2.其他企业:按与具有合法经营资格中介服务机构或个人(不含交易双方及其雇员、代理人和代表人等)所签订服务协议或合同确认的收入金额的5%计算限额。

二、企业应与具有合法经营资格中介服务企业或个人签订代办协议或合同,并按国家有关规定支付手续费及佣金。除委托个人代理外,企业以现金等非转账方式支付的手续费及佣金不得在税前扣除。企业为发行权益性证券支付给有关证券承销机构的手续费及佣金不得在税前扣除。

三、企业不得将手续费及佣金支出计入回扣、业务提成、返利、进场费等费用。

四、企业已计入固定资产、无形资产等相关资产的手续费及佣金支出,应当通过折旧、摊销等方式分期扣除,不得在发生当期直接扣除。

五、企业支付的手续费及佣金不得直接冲减服务协议或合同金额,并如实入账。

以上有关企业佣金支出的账务处理及税前扣除标准,就为大家分享到这里了,仅供大家参考。好了,从事会计工作的小伙伴,在工作的过程中有疑问的,欢迎咨询网页上方的答疑老师吧。或者,可以通过扫描右上方二维码,来免费领取做账的相关资料来做参考学习吧。

上一篇:收回已核销的坏账怎么做账务处理

下一篇:分公司上缴总公司利润的账务处理

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】