本文主要为大家介绍“不同情形下废弃物专业化处理适用税率分析"相关内容,小编将结合政策解读和案例分析跟大家详细解答废弃物专业化处理时适用税率的情况,有兴趣的朋友,不妨跟小编一起阅读下文,多做些了解吧!

本文主要为大家介绍“不同情形下废弃物专业化处理适用税率分析"相关内容,小编将结合政策解读和案例分析跟大家详细解答废弃物专业化处理时适用税率的情况,有兴趣的朋友,不妨跟小编一起阅读下文,多做些了解吧!

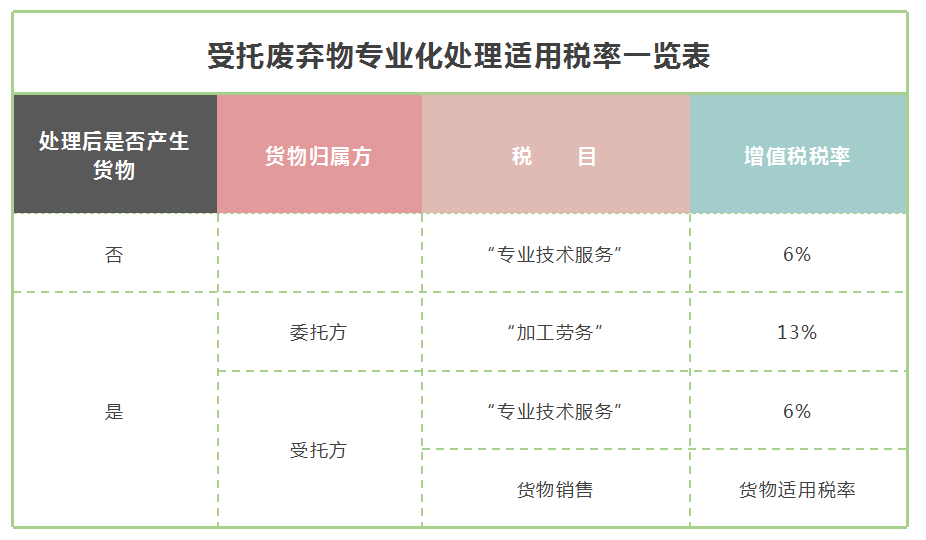

《国家税务总局关于明确二手车经销等若干增值税征管问题的公告》(2020年9号公告)第2条规定,纳税人受托对垃圾、污泥、污水、废气等废弃物进行专业化处理,即运用填埋、焚烧、净化、制肥等方式,对废弃物进行减量化、资源化和无害化处理处置,按照以下规定适用增值税税率:

1.采取填埋、焚烧等方式进行专业化处理后未产生货物的,受托方属于提供《销售服务、无形资产、不动产注释》(财税〔2016〕36号文件印发)“现代服务”中的“专业技术服务”,其收取的处理费用适用6%的增值税税率;

2.专业化处理后产生货物,且货物归属委托方的,受托方属于提供“加工劳务”,其收取的处理费用适用13%的增值税税率。

3.专业化处理后产生货物,且货物归属受托方的,受托方属于提供“专业技术服务”,其收取的处理费用适用6%的增值税税率,受托方将产生的货物用于销售时,适用货物的增值税税率。

一张图看懂税率!

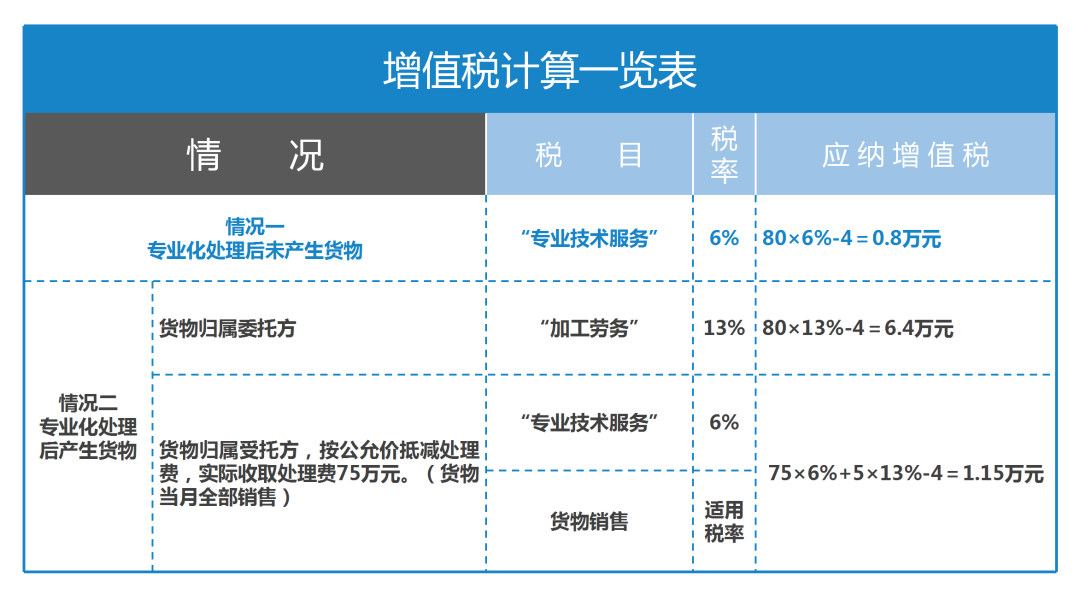

对于专业化处理后是否产生货物适用税率差异,导致的增值税差异问题

2020年5月A企业接受B企业委托处理垃圾,当月处理费收入不含税价80万元,当月取得原材料、水、电等符合抵扣的进项税额4万元,情况一:处理后未产生货物;情况二:处理后产生货物价值5万元(货物适用13%税率),企业双方约定,货物归属受托方,企业实际收到处置费不含税价75万元,企业卖出货物不含税价5万元。

关于“不同情形下废弃物专业化处理适用税率分析”的分享就暂时到这里啦,希望以上内容能够给您带来一起帮助和启发!乘风破浪会有时,直挂云帆济沧海!劲竹在地底沉潜了多日才能在一朝破土直上,蝉虫在寂静中蛰伏多年才可在一夏响彻天际,所有的成功必然都是经过时间的积累与过程的实践!想要成为优秀的会计师,那么我们就要尽可能的提升办公技巧、实操经验和知识积累。快来加入会计教练吧,点击文章上方答疑老师,领取资料即刻进入学习吧!

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】