作为企业的财务会计人员,在财务会计的实际工作中,经常接触到很多税务方面的问题,那么关于残保金的账务处理应该怎么做呢?接下来本文就为各位财务小伙伴介绍一下残保金的会计分录,希望下面小编整理的相关会计分录对大家的财务工作有所帮助!

作为企业的财务会计人员,在财务会计的实际工作中,经常接触到很多税务方面的问题,那么关于残保金的账务处理应该怎么做呢?接下来本文就为各位财务小伙伴介绍一下残保金的会计分录,希望下面小编整理的相关会计分录对大家的财务工作有所帮助!

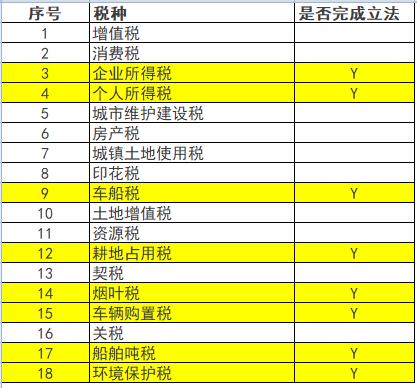

我国有多少税?中国现行的税种共18个种,分别是:增值税、消费税、企业所得税、个人所得税、资源税、城市维护建设税、房产税、印花税、城镇土地使用税、土地增值税、车船使用税、船舶吨税、车辆购置税、关税、耕地占用税、契税、烟叶税、环保税。

但是你知道吗?目前有个人所得税、企业所得税、车船税和环保税、烟叶税、耕地占用税、船舶吨税、车辆购置税这8个税种通过全国人大立法,其他税收事项都是依靠行政法规、规章及规范性文件来规定。

当然,以上税种不是所有你的企业都会涉及的。

之前有朋友感叹说税务局让申报残保金,现在收的税越来越多了。也有朋友说,你说了这么多税种,我怎么没看到残疾人保障金?

其实税务局收的不全是税。不仅残疾人保障金不是,代征的工会经费、水利建设基金「堤围费」、教育费附加、地方教育费附加,甚至还代收社保,这些都不是税。

这些都不是税。那这些是什么?有费、有政府性基金。

教育费附加、地方教育费附加、水利建设基金、残疾人保障金这些由地税征收是政府性基金,什么是政府性基金,就是指各级人民政府及其所属部门根据法律、国家行政法规和中共中央、国务院有关文件规定,为支持某项事业发展,按照国家规定程序批准,向公民、法人和其他组织征收的具有专项用途的资金。包括各种基金、资金、附加和专项费用。如:铁路、港口建设基金、城市基础设施配套费、教育费附加、地方教育费附加、水利建设基金、残疾人就业保障金等。

所以,残疾人就业保障金就是为了保障残疾人权益,促进其就业收取的专用资金。

也就是,你单位(机关、团体、企事业、民办非企业单位)按规定都应该安排一定的残疾人在自己单位就业。

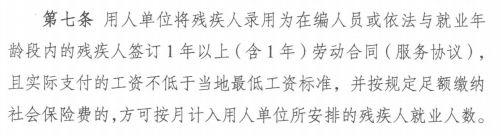

这个就业不是说你随便发点钱就行了,实际支付的工资不低于当地最低工资标准,按规定缴足社保,不然不算。

如果没有达到规定人数,你就要缴纳一些钱出来。这就是出钱的出钱,出力的出力,众人拾柴火焰高。

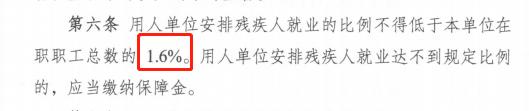

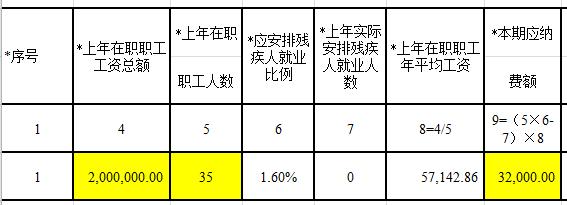

那具体要安排好多残疾人就业呢?这个一般是按照单位职工比例来算,这个比例一般各省都是不一样的。具体看你们省的相关规定。比如四川省的比例是1.6%。

缴纳残保金后拿到财政部门统一印制的票据或税收票证残疾人保障金计入管理费用

计提残保金

借:管理费用-残保金 32000元

贷:其他应付款-残保金 32000元

缴纳残保金

借:其他应付款-残保金 32000元

贷:银行存款 32000元

即是小编带来的有关残保金的账务处理应该怎么做?小编已在上文中整理了相关会计分录,希望对大家有所帮助。在财务工作中有什么其他财务问题,想要学习更多的财务知识,扫描下方二维码添加老师微信,即可有专业答疑老师为您解答疑惑,还可免费试听相关的视频课程进行学习!

上一篇:印花税的账务处理应该如何处理

下一篇:转出已抵扣进项账务处理

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】