旅游服务业的增值税一般计税率为6%,这一点相信各位税务工作者都有了解到。那么,旅游服务过程中,都税发生哪些税费的计算呢?今天小编整理了有关旅游服务业涉税问题解答,希望不了解的小伙伴,来仔细地阅读本文内容吧,还有相关的例题让大家更好地理解。

旅游服务业的增值税一般计税率为6%,这一点相信各位税务工作者都有了解到。那么,旅游服务过程中,都税发生哪些税费的计算呢?今天小编整理了有关旅游服务业涉税问题解答,希望不了解的小伙伴,来仔细地阅读本文内容吧,还有相关的例题让大家更好地理解。

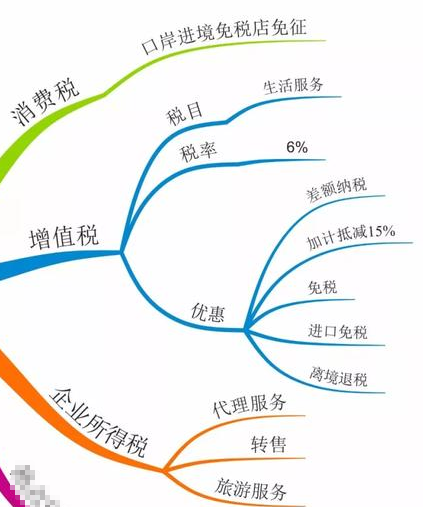

旅游服务,是指根据旅游者的要求,组织安排交通、游览、住宿、餐饮、购物、文娱、商务等服务的业务活动。接下来看看旅游业都涉及到哪些税费的计算吧。

(一)税目

销售服务——生活服务——旅游娱乐服务——旅游服务

(二)税率、征收率

一般计税税率:6%

简易计税征收率:3%

(三)税收优惠

1.差额纳税

试点纳税人提供旅游服务,可以选择以取得的全部价款和价外费用,扣除向旅游服务购买方收取并支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门票费和支付给其他接团旅游企业的旅游费用后的余额为销售额。

选择上述办法计算销售额的试点纳税人,向旅游服务购买方收取并支付的上述费用,不得开具增值税专用发票,可以开具普通发票。

依据:财税〔2016〕36号附件2第一条第三项

注意:

(1)旅行社购买的旅游责任险不属于财税〔2016〕36号附件2规定的差额扣除项目,不可以差额扣除。

(2)发票开具:差额部分(指扣除部分)不得开具增值税专用发票,即销售方征多少增值税,购买方抵多少增值税。开票方式主要有以下两种:一是全额开具普通发票;二是差额部分开具普通发票,剩余部分开具增值税专用发票。

2.加计抵减15%政策

自2019年10月1日至2021年12月31日,允许生活性服务业纳税人按照当期可抵扣进项税额加计15%,抵减应纳税额(以下称加计抵减15%政策)。

依据:《关于明确生活性服务业增值税加计抵减政策的公告》(财政部 税务总局公告2019年第87号)

例:某旅游公司为增值税一般纳税人,2019年10月收取单位和个人缴纳的旅游费用300万元,其中支付给旅游目的地的地接公司住宿费、餐饮费、交通费、门票费194万元,地接公司开具了增值税发票。该旅游公司本月购进电脑、打印机等办公设备等取得增值税专用发票上注明的税额合计3万元,该企业上期无留税额,上期结转的加计抵减额余额2万元。该公司10月需缴纳多少增值税,如何向旅游服务购买方开票?

解:1.计算本期可加计抵减额

计提加计抵减额=当期可抵扣进项税额×15%=3×15%=0.45万元;

当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额=2+0.45=2.45万元

2.计算本期应纳税额

(1)计算抵减前应纳税额

销项税额为(300-194)/(1+6%)×6%=6万元;

进项税额为3万元;

抵减前一般计税应纳税额=6-3=3万元;

(2)计算抵减后应纳税额

当期可抵减加计抵减额与应纳税额相比较:

抵减前的应纳税额大于零,且大于当期可抵减加计抵减额的,当期可抵减加计抵减额全额从抵减前的应纳税额中抵减;

抵减后应纳税额为3-2.5=0.5万元。

(3)发票开具

①全额开普通发票300万元;

②194万元开具普通发票,106万元开具专用发票。

3.免征增值税

(1)境内的单位和个人销售的下列服务和无形资产免征增值税,但财政部和国家税务总局规定适用增值税零税率的除外:(一)下列服务:……8.在境外提供的文化体育服务、教育医疗服务、旅游服务。

依据:财税〔2016〕36号附件4第二条第一项

不征税:下列情形不属于在境内销售服务或者无形资产:(一)境外单位或者个人向境内单位或者个人销售完全在境外发生的服务。(二)境外单位或者个人向境内单位或者个人销售完全在境外使用的无形资产。(三)境外单位或者个人向境内单位或者个人出租完全在境外使用的有形动产。(四)财政部和国家税务总局规定的其他情形。

依据:《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件1《营业税改征增值税试点实施办法》

(2)纪念馆、博物馆、文化馆、文物保护单位管理机构、美术馆、展览馆、书画院、图书馆在自己的场所提供文化体育服务取得的第一道门票收入。

(3)寺院、宫观、清真寺和教堂举办文化、宗教活动的门票收入。

依据:财税〔2016〕36号附件3第一条第十一项、第十二项

4.进口免税

口岸进境免税店免征进口环节增值税。

口岸进境免税店是设立在对外开放的机场、陆路和水运口岸隔离区域,按规定对进境旅客免进口税购物的经营场所。国家对口岸进境免税店实行特许经营。

依据:《财政部 商务部 海关总署 国家税务总局 国家旅游局关于口岸进境免税店政策的公告》(财政部 商务部 海关总署 国家税务总局 国家旅游局公告2016年第19号)

5.离境退税

离境退税物品退税率专题学习

口岸进境免税店免征消费税。

口岸进境免税店是设立在对外开放的机场、陆路和水运口岸隔离区域,按规定对进境旅客免进口税购物的经营场所。国家对口岸进境免税店实行特许经营。

依据:《财政部 商务部 海关总署 国家税务总局 国家旅游局关于口岸进境免税店政策的公告》(财政部 商务部 海关总署 国家税务总局 国家旅游局公告2016年第19号)

(一)提供代理服务

(二)转售

(三)提供旅游服务

…………

旅游服务的涉税处理方法都能理解吗,由于文章篇幅有限,有关旅游服务业的税务处理,就到此结束了。以上就是旅游服务业涉税问题解答的整理,供大家参考。好了,还有疑问的,欢迎咨询网页上的答疑老师吧。或者可以通过关注右上方公众号来试学旅游业的税务申报课程视频哦!

上一篇:国税网上申报流程详解

下一篇:收到道路运输发票可以抵扣吗

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】