占用耕地建设建筑物、构筑物或者从事非农业建设的单位和个人,为耕地占用税的纳税人,应当依照规定缴纳耕地占用税。2019年9月1日起《中华人民共和国耕地占用税法》将开始施行.

开征耕地占用税为了合理利用土地资源加强土地管理,保护耕地占用耕地建设建筑物、构筑物或者从事非农业建设的单位和个人,为耕地占用税的纳税人,应当依照规定缴纳耕地占用税。2019年9月1日起《中华人民共和国耕地占用税法》将开始施行.

这些年里,很多农民在自家的耕地上进行随意的非农业建设,比如说在其中建坟、发展休闲庄园、建房等,这些都是破坏土地的一种形式。

从去年开始,国家就对大棚房问题进行清理,将那些违法进行休闲农业开发的建筑物进行清理,对那些超过标准的耳房进行整治,对那些在大棚内建房的行为及时制止。为了确保18亿亩红线耕地不被破坏和占用,国家也进行了严格的土地管理工作。

今年9月1日起《中华人民共和国耕地占用税法》将开始施行。

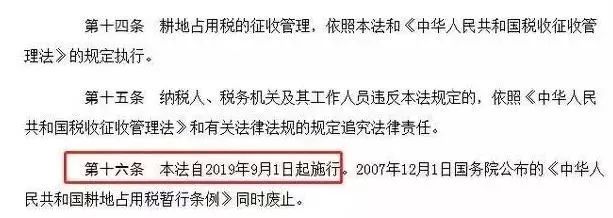

根据本法的第十六条规定:本法自2019年9月1日起施行。2007年12月1日《耕地占用税暂行条例》同时废止。

哪些要交税?

1、非农业开发

如果是在耕地上进行庄园、建造球场、驾校等非农化的开发,以至于土地的资源受到了破坏和占用,此时将需要征收这笔费用。

2、改变用途

很多人在农田里不种地,却将其的用途改变,比如说在基本农田内养鱼、建造养殖场,在其他耕地内进行厂房的建造,这些都是破坏土地的形式,需要收取这笔费用。

3、建房

在农村中,占用耕地建房的情况最为普遍,很多人认为土地是自家的,所以才会在其中建房,但这是违规的行为,将收取这笔费用。

按照什么标准交?

耕地占用税,要按照规定的适用税额一次性地征收而并非分批缴纳。

税款计算方法:是以纳税人实际占用的耕地面积为计税依据,应纳税额为纳税人实际占用的耕地面积(平方米)乘以适用税额。

广东地区农村的王大伯占用了一亩地,也就是大约667平方米耕地来建设建筑物,那么他就要一次性地缴纳30元/平方米*667平方米=20000元的耕地占用税。

那么这个30元/平方米的缴税标准又是怎么来的?本税法对此是有非常详细的规定。

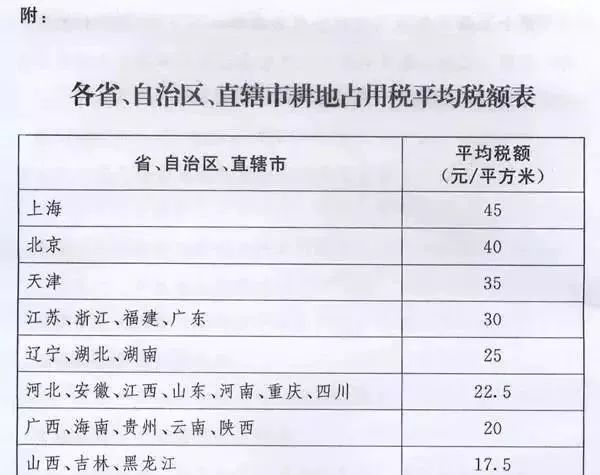

全国各地缴纳税费的标准不尽相同,耕地占用税的税额标准如下:

(一)人均耕地不超过一亩的地区(以县、自治县、不设区的市、市辖区为单位,下同),每平方米为十元至五十元;

(二)人均耕地超过一亩但不超过二亩的地区,每平方米为八元至四十元;

(三)人均耕地超过二亩但不超过三亩的地区,每平方米为六元至三十元;

(四)人均耕地超过三亩的地区,每平方米为五元至二十五元。

小编做了一个具体到各省市地区的缴税标准表格,各地区平均税额(具体的税额实施标准,在上述的金额区间里浮动,请以当地规定为准)请看下面:

了解耕地占用税

耕地占用税的计税依据是什么?耕地占用税是如何计证的?

答:耕地占用税以纳税人实际占用的耕地面积为计税依据,按照规定的适用税额一次性征收,应纳税额为纳税人实际占用的耕地面积(平方米)乘以适用税额。

什么是耕地?

答:《耕地占用税法》规定:所称耕地,是指用于种植农作物的土地。

占用园地、草地、林地、农田水利用地、养殖水面、渔业水域滩涂以及其他农用地建设建筑物、构建物或者从事非农业建设的是否征收耕地占用税?

答:占用园地、草地、林地、农田水利地、养殖水面、渔业水域滩涂以及其他农用地建设建筑物、构筑物或者从事非农业建设的,依照《耕地占用税法》的规定缴纳耕地占用税。

占用基本农田如何征收耕地占用税?

答:《耕地占用税法》规定:占用基本农田的,应当按照本法第四条第二款或者第五条确定的当地适用税额,加按百分之一百五十征收。

临时占用耕地需要缴纳耕地占用税吗?

答:《耕地占用税法》规定:纳税人因建设项目施工或者地质勘查临时占用耕地,应当依照本法的规定缴纳耕地占用税。纳税人在批准临时占用耕地期满之日起一年内依法复垦,恢复种植条件的,全额退还已经缴纳的耕地占用税。

什么情况下不需要缴纳耕地占用税?

答:《耕地占用税法》第十二条第三款规定:占用园地、林地、草地、农田水利用地、养殖水面、渔业水域滩涂以及其他农用地建设直接为农业生产服务的生产设施的,不缴纳耕地占用税。

什么情况下可以享受耕地占用税的减征?

答:《耕地占用税法》 第七条第二款规定:铁路线路、公路线路、飞机场跑道、 停机坪、港口、航道、水利工程占用耕地,减按每平方米二元的税额征收耕地占用税。

《耕地占用税法》第七条第三款规定:农村居民在规定用地标准以内占用耕地新建自用住宅,按照当地适用税额减半征收耕地占用税。

耕地占用税有那些免征优惠政策?

答:《耕地占用税法》 第七条第一款规定:军事设施、学校、幼儿园、社会福利机构、医疗机构占用耕地,免征耕地占用税。

《耕地占用税法》第七条第三款规定:农村居民经批准搬迁,新建自用住宅占用耕地不超过原宅基地面积的部分,免征耕地占用税。

《耕地占用税法》第七条第四款规定:农村烈士遗属、因公牺牲军人遗属、残疾军人以及符合农村最低生活保障条件的农村居民,在规定用地标准以内新建自用住宅,免征耕地占用税。

依法享受耕地占用税减征、免征优惠政策之后,原占地用途发生了改变,需要补交耕地占|用税吗?

答:《耕地占用税法》第八条规定:依照本法第七条第一款、第二款规定免征或者减征耕地占用税后,纳税人改变原占地用途,不再属于免征或者减征耕地占用税情形的,应当按照当地适用税额补缴耕地占用税。

耕地占用税纳税义务发生时间和申报缴纳时间是如何规定的?

答:《耕地占用税法》第十条规定:耕地占用税的纳税义务发生时间为纳税人收到自然资源主管部门办理占用耕地手续的书面通知的当日。纳税人应当自纳税义务发生之日起三十日内申报缴纳耕地占用税。

耕地占用税的征收管理是如何规定的?

答:《耕地占用税法》第十四条规定:耕地占用税的征收管理,依照本法和《中华人民共和国税收征收管理法》的规定执行。

欢迎微信扫码关注“会计教练”官方公众号,海量会计知识汇总文件、财务表格、精品PPT课件等超实用福利等你来领哦!