2019年度企业所得税汇算清缴工作已经开始了,那么很多小伙伴在处理时,会有些疑问。由于此次疫情的关系,很多企业的汇算期有所延长,也有新的政策规定,小伙伴们,都进行相关的了解了吗?今日小编整理了有关“2019年度企业所得税汇算清缴新政办理操作指引”的内容,希望大家可以仔细阅读!

2019年度企业所得税汇算清缴工作已经开始了,那么很多小伙伴在处理时,会有些疑问。由于此次疫情的关系,很多企业的汇算期有所延长,也有新的政策规定,小伙伴们,都进行相关的了解了吗?今日小编整理了有关“2019年度企业所得税汇算清缴新政办理操作指引”的内容,希望大家可以仔细阅读!

一、小型微利企业普惠性企业所得税减免

(一)政策依据

1.《关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)

2.《国家税务总局关于实施小型微利企业普惠性所得税减免政策有关问题的公告》(国家税务总局2019年第2号)

(二)政策要点

自2019年1月1日至2021年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

(三)案例解析

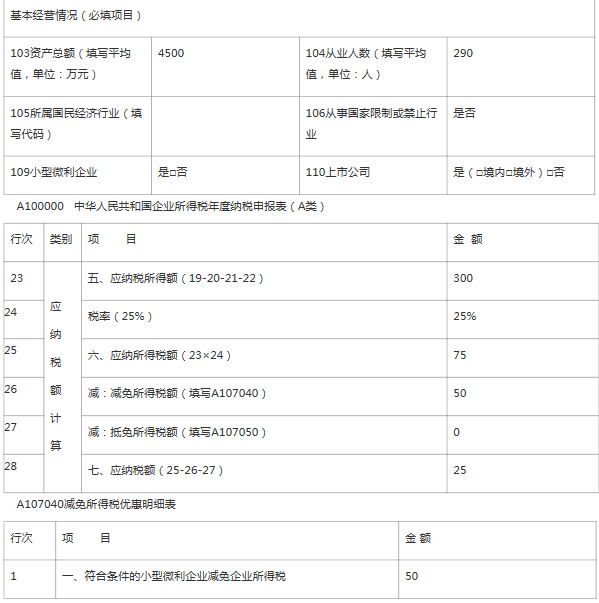

案例一:A企业(查账征收)2019年度应纳税所得额为100万元,资产总额年平均额为4500万元,从业人数为290人,非从事国家限制或禁止行业,假定该企业不符合其他优惠政策条件,应缴纳企业所得税=100×25%×20%=5万元,减免税额20万元(100×25%-5)。假设其他条件不变,A企业2019年度应纳税所得额为300万元,应缴纳企业所得税=100×25%×20%+(300-100)×50%×20%=25万元,减免税额50万元(300×25%-25)。

案例二:B企业(核定应税所得率)2019年收入总额为2500万元,无不征税收入和免税收入,税务机关核定的应税所得率为10%,应纳税所得额为250万元(2500×10%),假定该企业其他条件均符合小型微利企业条件,不符合其他优惠政策条件,应缴纳企业所得税=100×25%×20%+(250-100)×50%×20%=20万元,减免税额42.5万元(250×25%-20)。

(四)填报方法

1.查账征收企业

(1)小型微利企业免填《企业所得税年度纳税申报基础信息表》(A000000)中的“主要股东及分红情况”项目;免报《一般企业收入明细表》(A101010)、《金融企业收入明细表》(A101020)、《一般企业成本支出明细表》(A102010)、《金融企业支出明细表》(A102020)、《事业单位、民间非营利组织收入、支出明细表》(A103000)、《期间费用明细表》(A104000)。

(2)根据《企业所得税年度纳税申报基础信息表》(A000000)“103资产总额”、“104从业人数”、“105所属国民经济行业”、“106从事国家限制或禁止行业”判断是否符合小微企业条件,如果符合在“109小型微利企业”选择“是”,将减免税额填入《减免所得税优惠明细表》(A107040)第1行;否则选择“否”。

以案例一第二种情况为例(本指引申报表中填入的金额,单位均为万元):

A000000企业所得税年度纳税申报基础信息表

2.核定征收企业

根据企业年度资产总额、从业人数平均数、是否从事国家限制或禁止行业、全年应纳税所得额判断是否符合小微企业条件,如果符合在《中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2018年版)》(B100000)“按年度填报信息-小型微利企业”选择“是”,将减免税额填入《减免所得税优惠明细表》(A107040)第17行“符合条件的小型微利企业减免企业所得税”;否则选择“否”。

(五)注意事项

1.小型微利企业无论按查账征收方式或核定征收方式缴纳企业所得税,均可享受该优惠政策。

2.小型微利企业是指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元等三个条件的企业。

3.从业人数和资产总额指标按企业全年的季度平均值确定。具体计算公式如下:

季度平均值=(季初值+季末值)÷2

全年季度平均值=全年各季度平均值之和÷4

年度中间开业或者终止经营活动的,以实际经营期作为一个纳税年度确定上述相关指标。

4.非法人的分支机构不能享受小微企业优惠政策。

二、污染防治第三方企业减按15%税率优惠

(一)政策依据

《财政部 税务总局 国家发展改革委 生态环境部关于从事污染防治的第三方企业所得税政策问题的公告》(财政部 税务总局 国家发展改革委 生态环境部公告2019年第60号 )

(二)政策要点

自2019年1月1日起至2021年12月31日止,对符合条件的从事污染防治的第三方企业减按15%的税率征收企业所得税。

(三)案例解析

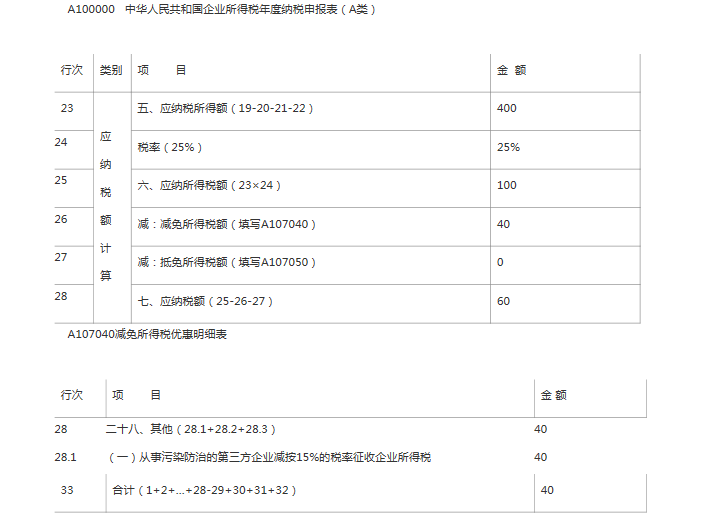

A企业为符合条件的从事污染防治的第三方企业,2019年度应纳税所得额为400万元,假定该企业不符合其他优惠政策条件,则该企业2019年度应缴纳企业所得税60万元(400×15%),减免税额40万元(400×25%-60)。

(四)填报方法

在《减免所得税优惠明细表》(A107040)第28.1行“从事污染防治的第三方企业减按15%的税率征收企业所得税”填入相关内容。

………………

由于篇幅有限,完整的内容,小伙伴们可以扫描底部公众号,来进行详细了解哦!

好了,有关2019年度企业所得税汇算清缴新政办理操作指引?就为大家分享到这里了,还有不理解的,欢迎咨询网页上的答疑老师吧。除此之外,对汇算清缴工作有疑问的,可以添加右上方老师微信,进行一对一的咨询哦,我们老师会帮助大家进行解决问题的。另外,想要学习汇算清缴课程的小伙伴,可以来免费试学哦!

上一篇:含税价的计算公式是什么

下一篇:含税价和不含税价如何换算

版权声明:

* 凡会计教练注明 “原创” 的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用,如需转载请在文中显著位置标注“原文来源:会计教练”。

* 本网站的部分作品由网络用户和读者投稿,我们不确定投稿用户享有完全著作权,根据《信息网络传播权保护条例》,如果侵犯了您的权利,我们将按照规定及时更正与删除。【投诉通道】